Những nội dung chính:

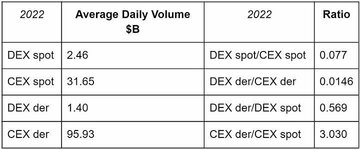

Tuy nhiên, khi chúng ta chú ý đến các sàn giao dịch phi tập trung (DEX), câu chuyện sẽ khác một chút. Khối lượng phái sinh chỉ bằng 56% khối lượng thị trường giao ngay, cho thấy sự non nớt tương đối trong các DEX phái sinh. Điều này đặc biệt rõ ràng khi chúng tôi so sánh tỷ lệ DEX với CEX trong ngành dọc cụ thể: DEX phái sinh chỉ chiếm 1,5% khối lượng CEX, trong khi tỷ lệ này gần 8% trên thị trường giao ngay.

Điều quan trọng cần lưu ý là chỉ vì các công cụ phái sinh tạo ra khối lượng danh nghĩa lớn hơn nhiều trong tài chính truyền thống và giao dịch trao đổi tiền điện tử tập trung, điều đó không nhất thiết có nghĩa là chúng ta sẽ thấy xu hướng tương tự giữa những tay chơi phi tập trung. Trên thực tế, chỉ có một thị trường phái sinh tiền điện tử và có thể nó sẽ tiếp tục phát triển nhanh hơn thị trường tiền điện tử giao ngay mà không cần bất kỳ sự đóng góp nào từ DEX.

Nếu có một thời điểm nào đó có thể đóng vai trò là chất xúc tác mạnh mẽ cho sự phát triển của các sàn giao dịch phái sinh, thì đó chắc chắn là việc FTX nộp đơn phá sản vào năm 2022 sau một loạt sự kiện gây tranh cãi. Cú sốc chưa từng có này là một lời nhắc nhở rõ ràng rằng đừng tin tưởng những tay chơi tập trung. Nhưng câu hỏi vẫn là: lần này chúng ta đã thực sự rút ra được bài học chưa?

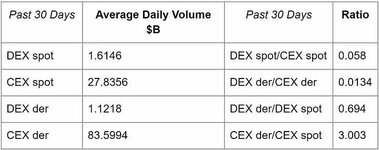

Bất chấp cú sốc chưa từng có về sự phá sản của FTX, dữ liệu gần đây cho thấy rằng chúng ta có thể chưa học đầy đủ bài học của mình hoặc nói cách khác, các giải pháp DEX hiện có có thể không được trang bị để đáp ứng nhu cầu. Sự đóng góp của các công cụ phái sinh phi tập trung và giao dịch giao ngay vào tổng khối lượng trao đổi tiền điện tử thậm chí còn giảm, với các nền tảng này chỉ chiếm khoảng 1,3% và 6% khối lượng CEX, tương ứng. Điều này như một lời nhắc nhở nghiêm túc rằng mặc dù ngành đã đạt được nhiều tiến bộ, nhưng vẫn còn nhiều việc phải làm để xây dựng một hệ thống thực sự phi tập trung và đáng tin cậy.

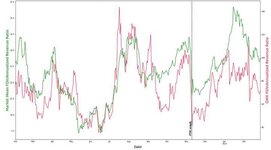

Xem xét kỹ hơn hiệu suất thị trường của những tay chơi hàng đầu như GMX và dYdX, dường như không có sự gia tăng đáng kể về sự nhiệt tình đối với tương lai của các dự án này. Các token tương ứng của chúng vẫn được định giá tương tự với bội số thấp hơn (FDV/Doanh thu hàng năm) so với giai đoạn trước sự cố FTX và sự gia tăng bội số gần đây phản ánh mức tăng chung của thị trường, cho thấy sự thiếu tự tin về khả năng vượt trội của chúng thị trường bằng cách tăng khối lượng theo cấp số nhân.

***Proxy thị trường đang tính đến các giao thức có khả năng tạo doanh thu và tính đến tỷ lệ FDV/Doanh thu tương ứng của chúng. Nó bao gồm các dự án sau: Lido, AAVE, Maker, Pancake Swap, Compound, Balancer và Sushiswap

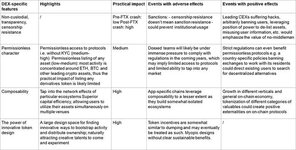

Vì vậy, DEX có thực sự tiếp quản trò chơi giao dịch tiền điện tử không? Chúng tôi có một số cân nhắc quan trọng cần lưu ý, bao gồm những cách chính giúp DEX nổi bật so với các đối tác tập trung của chúng. Nhưng ngoài ra, chúng ta cũng cần đi sâu vào các tác động thực tế của các điểm khác biệt và xem xét các sự kiện khác nhau có thể củng cố hoặc làm giảm tầm quan trọng của chúng.

Ví dụ: nếu các cơ quan quản lý kiểm soát chặt chẽ các sàn giao dịch tập trung, điều này có thể tạo ra nhiều nhu cầu ngắn hạn hơn đối với DEX khi người dùng tìm kiếm các tùy chọn giao dịch thay thế. Mặt khác, nếu thị trường trải qua một thời gian ổn định kéo dài, người dùng có thể ít lo lắng hơn về những rủi ro tiềm ẩn liên quan đến các sàn giao dịch tập trung và có thể lựa chọn sự tiện lợi và hiệu quả mà họ mang lại.

Hàng chục DEX đã cố gắng giành được chỗ đứng trong thị trường phái sinh tiền điện tử trong hai năm qua, nhưng hầu hết đều gặp khó khăn trong việc thu hút tăng trưởng hữu cơ do một lượng lớn khối lượng giao dịch đã được tạo ra bởi các bot và nhà giao dịch khai thác nền kinh tế token hoặc nhà cung cấp thanh khoản.

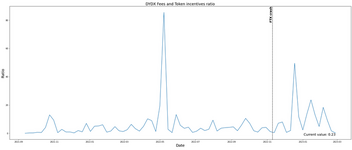

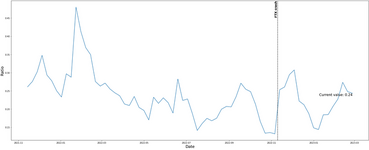

Chẳng hạn, theo TokenTerminal, dYdX và Synthetix nằm trong số 5 dApp hàng đầu có sự khác biệt lớn nhất giữa các ưu đãi được trả và phí kiếm được. Cụ thể, dYdX và Synthetix có số dư âm lần lượt là 750 triệu đô la và 650 triệu đô la, cho thấy rằng họ đã trả nhiều ưu đãi hơn những gì họ kiếm được từ phí.

Mặc dù Synthetix đã chọn sử dụng phần thưởng của mình để khuyến khích bên cung cấp, tức là những người staking tạo thành xương sống của mạng, dYdX đã chọn khuyến khích trực tiếp hoạt động giao dịch thông qua chương trình trade mining. Những khuyến khích như vậy có thể dẫn đến sự không thực tế trong việc xác định hoạt động hữu cơ thực sự.

Chẳng hạn, một số ưu đãi gián tiếp khuyến khích hoạt động giao dịch vì các dự án có thể làm tăng tính thanh khoản ngây thơ thông qua phần thưởng khai thác token, tức là bù đắp LP cho khối lượng giao dịch đối nghịch được tạo ra bằng chi phí của họ.

Trong trường hợp các ưu đãi được nhắm mục tiêu rõ ràng vào hoạt động giao dịch, như với dYdX, vẫn khó xác định mức độ mà khối lượng giao dịch sẽ tồn tại nếu không có phần thưởng đó.

Có phải giá token tăng do khối lượng giao dịch trao đổi tăng, tức là các nguyên tắc cơ bản tốt hơn hay ngược lại?

Về cơ bản, trade mining có khả năng tạo ra hiệu ứng bánh đà, trong đó:

GMX: Con cưng của cá voi

GMX là một sàn giao dịch giao ngay & phái sinh tiền điện tử phi tập trung hoạt động trên Arbitrum và Avalanche. Nền tảng này cho phép người dùng giao dịch tiền điện tử theo cách ngang hàng mà không cần qua trung gian. GMX cung cấp nhiều tính năng giao dịch nâng cao, bao gồm lệnh giới hạn, lệnh cắt lỗ và giao dịch ký quỹ với đòn bẩy lên tới 50 lần.

Theo thiết kế, GMX được xây dựng cho các nhà giao dịch lớn. Điều này là do giao dịch tác động giá bằng không của nó. Nó đạt được giao dịch không tác động đến giá bằng cách sử dụng mô hình nhóm thanh khoản (GLP) và nguồn cấp dữ liệu giá tiên tri phần nào tập trung. Nó cho phép các nhà giao dịch 'thuê' tất cả thanh khoản từ nhóm theo giá thị trường hiện tại để đổi lấy phí giao dịch 10 điểm cơ bản và chi phí vay hàng giờ.

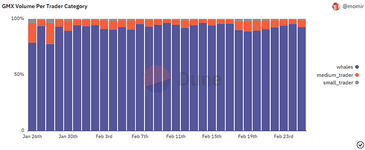

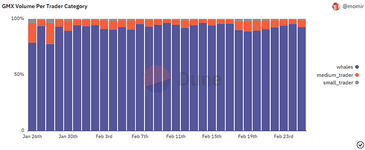

Sử dụng khối lượng giao dịch 100 nghìn đô la hàng ngày làm ngưỡng để xác định các nhà giao dịch cá voi, chúng tôi quan sát thấy rằng khoảng dưới 10% nhà giao dịch GMX có thể được phân loại là cá voi, tuy nhiên nhóm nhà giao dịch này tạo ra hơn 90% khối lượng giao dịch trên nền tảng một cách nhất quán. Điều này phù hợp với câu chuyện thành công của phần lớn các giao thức DeFi Cấp 1, trong đó việc tìm kiếm PMF hết lần này đến lần khác đòi hỏi sự đánh đổi có lợi cho cá voi.

Một con cá voi đáng giá hàng nghìn con rùa

Khối lượng giao dịch trong 30 ngày qua; 10 địa chỉ hàng đầu so với những địa chỉ khác; Nguồn: Dune

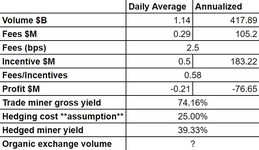

Hoạt động hữu cơ trên GMX như thế nào?

GMX cũng đã thử nghiệm các cách sáng tạo để sử dụng token cho hoạt động bootstrap, tuy nhiên, các biện pháp khuyến khích của nó không tập trung vào việc tạo ra cảm giác sai về lực kéo do những điều sau:

a) GMX không có ưu đãi trực tiếp cho thương nhân như sáng kiến khai thác thương mại

b) nó chủ yếu tập trung vào việc phát triển TVL của mình, nhưng đồng thời triển khai các lựa chọn thiết kế để bảo vệ LP của nó khỏi khối lượng đối nghịch, tức là nó không trả LP để ngồi trong nhóm và chịu đựng khối lượng chênh lệch giá

Do đó, hầu hết khối lượng GMX thực sự là hữu cơ. Ngoại lệ duy nhất có thể là khả năng một số nhà giao dịch đầu cơ vào airdrop Arbitrum tiềm năng cho người dùng dApps của hệ sinh thái.

Về tầm quan trọng của GLP

So với các hợp đồng hoán đổi vĩnh viễn điển hình, các công cụ phái sinh GMX có mức trần chặt chẽ hơn vì lãi suất mở bị giới hạn bởi độ sâu của nhóm thanh khoản để đảm bảo khả năng thanh toán của giao thức. Do đó, mở rộng phạm vi thanh khoản là ưu tiên hàng đầu của GMX và những mục tiêu này đã được phản ánh trong tokenomics của GMX.

Tính thanh khoản của ETH và BTC là yếu tố quan trọng nhất đối với GMX vì các nhà giao dịch chủ yếu quan tâm đến việc cho thuê tiếp xúc với các tài sản này, điều này được minh họa bằng phí vay lớn nhất trong lịch sử đối với các tài sản này.

GLP có thể duy trì đủ mức TVL sau khai thác thanh khoản không?

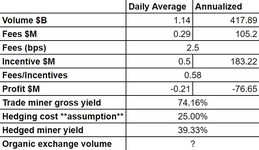

Ngay cả khi chúng tôi bỏ qua phần thưởng mining token, chủ sở hữu GLP vẫn có thể thu được APY hai chữ số, trong giai đoạn gần đây dao động trong khoảng từ 15% đến 30%.

Các nhà phê bình có thể lập luận rằng lợi tức do GLP mang lại không tương xứng với mức độ rủi ro định hướng đáng kể mà những người nắm giữ GLP phải đối mặt. Tuy nhiên, lời chỉ trích này bỏ qua thực tế là những người nắm giữ GLP không nhất thiết phải là những nhà tạo lập thị trường thụ động. Mặc dù GLP có thể không có các kỹ thuật quản lý rủi ro tích hợp, nhưng những người nắm giữ GLP riêng lẻ có khả năng thực hiện các chiến lược phòng ngừa rủi ro tích cực. Thật hợp lý khi cho rằng nhiều người nắm giữ GLP đang làm điều đó:

Những thách thức

Hiện tại, GLP đang nhắm mục tiêu tỷ lệ 50:50 của tài sản ổn định và dễ biến động, tuy nhiên, xét đến việc các stablecoin phần lớn không được sử dụng đúng mức, có thể có chỗ để khám phá các trọng số mục tiêu khác nhau. Ngoài ra, GMX nên tìm cách tăng cường sử dụng tài sản stablecoin.

Cụ thể, một thách thức mà GMX phải đối mặt là thực tế là nhóm thanh khoản, tức là GLP là đối tác của mỗi giao dịch, có nghĩa là phí vay luôn được trả cho nhóm bất kể độ lệch của nhu cầu. Điều này tạo cơ hội cho sự mất cân bằng và rủi ro định hướng lớn hơn đối với những người nắm giữ GLP. Ngược lại, trong các giao dịch hoán đổi vĩnh viễn thông thường, nếu thị trường đang tăng giá mạnh, điều đó có nghĩa là chi phí duy trì các vị thế mua lớn hơn nhưng cũng có khả năng kiếm được các khoản thanh toán tài trợ bằng cách thực hiện phía bên kia của giao dịch. Do đó, giả sử thị trường hiệu quả, không nhà giao dịch hợp lý nào sẽ trả tiền cho một vị thế bán trên GMX nếu họ có thể kiếm được tiền khi có một vị thế bán ở các địa điểm khác. Tương tự như vậy, khi thị trường chung đang đi xuống, sẽ thiếu động lực để mở các vị thế mua GMX. Tuy nhiên, vì thị trường có xu hướng tận dụng nhiều đòn bẩy hơn trong tâm lý lạc quan, nên điều này ít đáng lo ngại hơn.

Front running: Câu chuyện cũ như DeFi

Hoạt động kinh doanh chênh lệch giá trước là một hiện tượng phổ biến trong không gian DeFi và là trình điều khiển hoạt động chính trên các chuỗi khối. Mặc dù vậy, các giao thức đã có thể hoạt động thành công với các rủi ro front running. Tuy nhiên, các thiết kế không tác động đến giá thậm chí còn có rủi ro lớn hơn vì các nhà giao dịch có thể khai thác bất kỳ lợi thế thông tin nào để rút cạn tài nguyên của các nhà cung cấp thanh khoản.

Front running có thể xảy ra do:

a) các vấn đề liên quan đến tiên tri: ví dụ: nếu tiên tri thiếu bản cập nhật vì bất kỳ lý do gì hoặc phải đối mặt với độ trễ tăng lên, thì có nguy cơ một nhà kinh doanh chênh lệch giá front running nguồn cấp giá và khai thác bất kỳ sự khác biệt nào với giá tiên tri cũ

b) MEV: ngay cả khi oracle đang hoạt động như thiết kế, trên mạng chính Ethereum, các chuyên gia chênh lệch giá có thể đọc dữ liệu mempool và cố gắng điều chỉnh cập nhật nguồn cấp dữ liệu giá bằng cách trả thêm chi phí gas

Hơn nữa, trên Ethereum L1, các nhà kinh doanh chênh lệch giá có khả năng đọc dữ liệu mempool và cố gắng đẩy các giao dịch của họ vào khối trước khi cập nhật giá tiên tri, do đó khai thác các cổ phần SNX.

Mặc dù GMX hoạt động trên Arbitrum, có trình tự tập trung và tránh được vấn đề b), nhưng họ phải nghĩ ra các giải pháp sáng tạo để tránh nguy cơ a).

Chú ý: Slippage ≠ Ảnh hưởng về giá

Sự đánh đổi tối ưu?

Cách GMX giải quyết các vấn đề tiên tri là chấp nhận những đánh đổi nhất định về phần UX. Cụ thể, người dùng có khả năng bị trượt giá lớn, vì lệnh của họ sẽ được thực hiện chỉ vài giây sau khi yêu cầu được gửi tới GMX, tức là giá được người dùng biết với độ trễ đáng kể. Người dùng có thể kiểm soát các rủi ro liên quan đến trượt giá bằng cách xác định phạm vi trượt giá có thể chấp nhận được, tuy nhiên, trong các thị trường biến động, phạm vi trượt giá chặt chẽ có thể có nghĩa là số lượng đơn hàng bị hủy cao.

Tất nhiên, đây không phải là sự đánh đổi duy nhất đến từ giải pháp lấy tiên tri làm trung tâm và không tác động đến giá. Để bảo vệ các nhà cung cấp thanh khoản khỏi các vectơ tấn công khác nhau, GMX phải giới hạn việc cung cấp chỉ một số lượng nhỏ token có tính thanh khoản cao.

Ví dụ: nếu GMX hỗ trợ một số tài sản có đuôi dài hơn, thì nhà giao dịch có thể sử dụng tính thanh khoản đáng kể của stablecoin trên GMX để bán khống các token đó mà không ảnh hưởng gì đến giá cả, mặc dù một giao dịch có quy mô tương tự có thể khiến thị trường di chuyển đáng kể trên các địa điểm có tính thanh khoản cao nhất chẳng hạn như Binance.

Điều này không chỉ ngụ ý rằng các LP đang bán thanh khoản dưới giá trị thực của nó, mà còn có nguy cơ bị khai thác tiềm ẩn (tốn kém) trong đó một thực thể tinh vi với số vốn đáng kể có thể mở một vị thế trên GMX, di chuyển giá thị trường và sau đó đóng lệnh vị trí trên GMX với lợi nhuận.

GMX có thể tránh được những vấn đề này bằng cách triển khai các khoản phí và giới hạn lãi suất mở động có thể lấy tính thanh khoản của cơ sở làm một trong những yếu tố trong tính toán.

Tuy nhiên, ngay cả với những bản sửa lỗi này, thiết kế GLP sẽ gây trở ngại cho việc cung cấp nội dung đa dạng hơn. Việc thêm các tài sản rủi ro mới vào GLP có thể thay đổi đáng kể hồ sơ rủi ro của nó, điều này có thể hạn chế khả năng thu hút các LP vì nó có nghĩa là tăng độ phức tạp & chi phí bảo hiểm rủi ro và rủi ro dài hạn mà các LP có thể không sẵn sàng chấp nhận. Do đó, sẽ thận trọng hơn nếu xem xét việc tạo các nhóm mới độc lập với các hồ sơ rủi ro khác nhau.

Và cuối cùng, GLP yêu cầu tài sản phải tồn tại trên chuỗi để có thể phát hành các công cụ phái sinh của nó trong khi một số người chơi khác có thể hỗ trợ các công cụ phái sinh trên bất kỳ tài sản ngoài chuỗi nào với dự đoán giá đáng tin cậy.

Lực kéo sau FTX

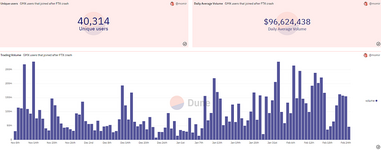

Thị trường phái sinh của sàn giao dịch phi tập trung (DEX) có thể vẫn còn ở giai đoạn sơ khai, nhưng GMX đã thể hiện sức mạnh ấn tượng trong bối cảnh hậu sự cố FTX. Kể từ đó, GMX đã thu hút được một số lượng đáng kể các nhà giao dịch phái sinh mới, lên tới hơn 40.000 người, những người đang đóng góp trung bình gần 100 triệu đô la vào khối lượng phái sinh hàng ngày.

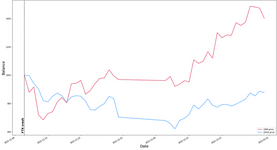

Các nguyên tắc cơ bản mạnh mẽ được phản ánh trong hiệu suất tương đối vượt trội của GMX so với các đối thủ cạnh tranh chính của nó kể từ vụ sụp đổ FTX. Khoản đầu tư giả định trị giá 1000 đô la vào GMX và dYdX vào ngày xảy ra sự cố FTX sẽ lần lượt trở thành khoảng 1400 đô la và 800 đô la tính đến ngày hôm nay. Mặc dù những kết quả này không nhất thiết dự đoán hiệu suất trong tương lai, nhưng chúng gợi ý rằng GMX đã cố gắng tạo dựng vị thế vững chắc trên thị trường phái sinh DEX cạnh tranh.

Sản phẩm của GMX còn lâu mới hoàn hảo, với những hạn chế bao gồm lựa chọn tài sản ít, các vấn đề về quy mô thanh khoản và thiếu quản lý rủi ro đầy đủ. Hơn nữa, không thể bỏ qua sự đánh đổi của nền tảng, chẳng hạn như hy sinh các nguyên tắc phân cấp và gây ra sự va chạm trong trải nghiệm người dùng.

Tuy nhiên, một số thiếu sót này có thể là sự đánh đổi có chủ ý giúp GMX tìm thấy sản phẩm phù hợp với thị trường và trở thành DEX phái sinh có nhu cầu tự nhiên nhất.

“Đầu tiên đưa ra thị trường hiếm khi quan trọng. Thay vào đó, đầu tiên để sản phẩm/thị trường phù hợp hầu như luôn luôn là người chiến thắng lâu dài"

Sự phù hợp với thị trường sản phẩm này thể hiện rõ ràng không chỉ ở các nguyên tắc cơ bản mạnh mẽ của GMX mà còn ở số lượng phân tách mà nó đã nhận được, khiến nó trở thành một trong những giao thức DeFi được phân tách nhiều nhất từ trước đến nay.

Giả sử động lực bên trong lành mạnh và không có sự kiện thiên nga đen, điều này đặt GMX vào vị trí hàng đầu để dần dần giải quyết tất cả những thiếu sót của mình và có khả năng phát triển thành người chơi thống trị trong ngành dọc phái sinh.

Nhưng giành được người dùng từ các sàn giao dịch tập trung không phải là điều dễ dàng. Thị trường đã chỉ ra rằng không giam giữ là không đủ. Thay vào đó, các DEX sẽ phải đánh bại CEX trong trò chơi của riêng họ bằng cách cung cấp trải nghiệm người dùng tốt như nhau bao gồm các yếu tố như dễ dàng tham gia, chi phí giao dịch, độ trễ, tác động giá, cung cấp tài sản, tính năng giao dịch nâng cao, tính khả dụng, độ tin cậy và thậm chí khả năng phục hồi của mất vốn.

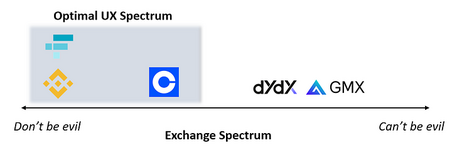

Thật không may, ngày nay trên phạm vi trao đổi giữa “đừng trở nên xấu xa” và “không thể trở nên xấu xa”, trải nghiệm người dùng tối ưu đòi hỏi các trao đổi phải xây dựng gần hơn với phía bên trái của phạm vi.

Tuy nhiên, khi công nghệ trưởng thành, có thể di chuyển về phía bên tay phải mà không phải hy sinh UX. Do đó, có một viễn cảnh dài hạn trong tâm trí các DEX được định vị ở phía chiến thắng một lĩnh vực rộng.

Tuy nhiên, các CEX không phải là không cần đến trong bối cảnh đang phát triển này. Chúng tôi hy vọng họ sẽ dần dần cải thiện các tiêu chuẩn của mình và cố gắng bảo vệ vị thế thị trường hiện tại của họ bằng cách áp dụng các giải pháp mã hóa, trước tiên là cung cấp một mô hình kết hợp giúp giảm bớt các mối lo ngại liên quan đến lưu ký và minh bạch, và cuối cùng, một khi nguyên thủy đã phát triển đủ để không yêu cầu hy sinh trải nghiệm người dùng, thậm chí hoàn toàn trở nên phi tập trung.

Amidzic Momir, IOSG

- Bài viết thảo luận về tình trạng của thị trường phái sinh DEX trong thời kỳ hậu FTX.

- Hầu hết các DEX đã phải vật lộn để thu hút sự tăng trưởng hữu cơ vì một lượng lớn khối lượng giao dịch đã được tạo ra bởi các bot và nhà giao dịch khai thác nền kinh tế token hoặc nhà cung cấp thanh khoản.

- GMX nổi lên như một bất ngờ tích cực lớn nhất trong ngành dọc. Thiết kế tác động giá bằng 0 của nó làm cho nó trở thành một địa điểm hấp dẫn cho các nhà giao dịch cá voi.

- Sản phẩm của GMX vẫn chưa hoàn hảo, với những hạn chế bao gồm lựa chọn tài sản bị hạn chế, các vấn đề về quy mô thanh khoản, thiếu quản lý rủi ro ở cấp độ giao thức đầy đủ, sự phụ thuộc lớn vào đầu vào tập trung và UX dưới mức tối ưu.

- Tuy nhiên, một số thiếu sót này có thể là sự đánh đổi có chủ ý giúp GMX tìm thấy sản phẩm phù hợp với thị trường và trở thành DEX phái sinh có nhu cầu tự nhiên nhất.

- Tuy nhiên, thị trường đã chứng minh rằng để giành được thị phần phái sinh tiền điện tử, DEX sẽ phải đánh bại CEX trong trò chơi của chính họ.

Tuy nhiên, khi chúng ta chú ý đến các sàn giao dịch phi tập trung (DEX), câu chuyện sẽ khác một chút. Khối lượng phái sinh chỉ bằng 56% khối lượng thị trường giao ngay, cho thấy sự non nớt tương đối trong các DEX phái sinh. Điều này đặc biệt rõ ràng khi chúng tôi so sánh tỷ lệ DEX với CEX trong ngành dọc cụ thể: DEX phái sinh chỉ chiếm 1,5% khối lượng CEX, trong khi tỷ lệ này gần 8% trên thị trường giao ngay.

Điều quan trọng cần lưu ý là chỉ vì các công cụ phái sinh tạo ra khối lượng danh nghĩa lớn hơn nhiều trong tài chính truyền thống và giao dịch trao đổi tiền điện tử tập trung, điều đó không nhất thiết có nghĩa là chúng ta sẽ thấy xu hướng tương tự giữa những tay chơi phi tập trung. Trên thực tế, chỉ có một thị trường phái sinh tiền điện tử và có thể nó sẽ tiếp tục phát triển nhanh hơn thị trường tiền điện tử giao ngay mà không cần bất kỳ sự đóng góp nào từ DEX.

Nếu có một thời điểm nào đó có thể đóng vai trò là chất xúc tác mạnh mẽ cho sự phát triển của các sàn giao dịch phái sinh, thì đó chắc chắn là việc FTX nộp đơn phá sản vào năm 2022 sau một loạt sự kiện gây tranh cãi. Cú sốc chưa từng có này là một lời nhắc nhở rõ ràng rằng đừng tin tưởng những tay chơi tập trung. Nhưng câu hỏi vẫn là: lần này chúng ta đã thực sự rút ra được bài học chưa?

Bất chấp cú sốc chưa từng có về sự phá sản của FTX, dữ liệu gần đây cho thấy rằng chúng ta có thể chưa học đầy đủ bài học của mình hoặc nói cách khác, các giải pháp DEX hiện có có thể không được trang bị để đáp ứng nhu cầu. Sự đóng góp của các công cụ phái sinh phi tập trung và giao dịch giao ngay vào tổng khối lượng trao đổi tiền điện tử thậm chí còn giảm, với các nền tảng này chỉ chiếm khoảng 1,3% và 6% khối lượng CEX, tương ứng. Điều này như một lời nhắc nhở nghiêm túc rằng mặc dù ngành đã đạt được nhiều tiến bộ, nhưng vẫn còn nhiều việc phải làm để xây dựng một hệ thống thực sự phi tập trung và đáng tin cậy.

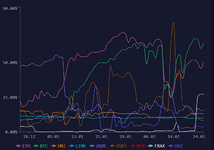

Xem xét kỹ hơn hiệu suất thị trường của những tay chơi hàng đầu như GMX và dYdX, dường như không có sự gia tăng đáng kể về sự nhiệt tình đối với tương lai của các dự án này. Các token tương ứng của chúng vẫn được định giá tương tự với bội số thấp hơn (FDV/Doanh thu hàng năm) so với giai đoạn trước sự cố FTX và sự gia tăng bội số gần đây phản ánh mức tăng chung của thị trường, cho thấy sự thiếu tự tin về khả năng vượt trội của chúng thị trường bằng cách tăng khối lượng theo cấp số nhân.

***Proxy thị trường đang tính đến các giao thức có khả năng tạo doanh thu và tính đến tỷ lệ FDV/Doanh thu tương ứng của chúng. Nó bao gồm các dự án sau: Lido, AAVE, Maker, Pancake Swap, Compound, Balancer và Sushiswap

Vì vậy, DEX có thực sự tiếp quản trò chơi giao dịch tiền điện tử không? Chúng tôi có một số cân nhắc quan trọng cần lưu ý, bao gồm những cách chính giúp DEX nổi bật so với các đối tác tập trung của chúng. Nhưng ngoài ra, chúng ta cũng cần đi sâu vào các tác động thực tế của các điểm khác biệt và xem xét các sự kiện khác nhau có thể củng cố hoặc làm giảm tầm quan trọng của chúng.

Ví dụ: nếu các cơ quan quản lý kiểm soát chặt chẽ các sàn giao dịch tập trung, điều này có thể tạo ra nhiều nhu cầu ngắn hạn hơn đối với DEX khi người dùng tìm kiếm các tùy chọn giao dịch thay thế. Mặt khác, nếu thị trường trải qua một thời gian ổn định kéo dài, người dùng có thể ít lo lắng hơn về những rủi ro tiềm ẩn liên quan đến các sàn giao dịch tập trung và có thể lựa chọn sự tiện lợi và hiệu quả mà họ mang lại.

Hàng chục DEX đã cố gắng giành được chỗ đứng trong thị trường phái sinh tiền điện tử trong hai năm qua, nhưng hầu hết đều gặp khó khăn trong việc thu hút tăng trưởng hữu cơ do một lượng lớn khối lượng giao dịch đã được tạo ra bởi các bot và nhà giao dịch khai thác nền kinh tế token hoặc nhà cung cấp thanh khoản.

Chẳng hạn, theo TokenTerminal, dYdX và Synthetix nằm trong số 5 dApp hàng đầu có sự khác biệt lớn nhất giữa các ưu đãi được trả và phí kiếm được. Cụ thể, dYdX và Synthetix có số dư âm lần lượt là 750 triệu đô la và 650 triệu đô la, cho thấy rằng họ đã trả nhiều ưu đãi hơn những gì họ kiếm được từ phí.

Mặc dù Synthetix đã chọn sử dụng phần thưởng của mình để khuyến khích bên cung cấp, tức là những người staking tạo thành xương sống của mạng, dYdX đã chọn khuyến khích trực tiếp hoạt động giao dịch thông qua chương trình trade mining. Những khuyến khích như vậy có thể dẫn đến sự không thực tế trong việc xác định hoạt động hữu cơ thực sự.

Chẳng hạn, một số ưu đãi gián tiếp khuyến khích hoạt động giao dịch vì các dự án có thể làm tăng tính thanh khoản ngây thơ thông qua phần thưởng khai thác token, tức là bù đắp LP cho khối lượng giao dịch đối nghịch được tạo ra bằng chi phí của họ.

Trong trường hợp các ưu đãi được nhắm mục tiêu rõ ràng vào hoạt động giao dịch, như với dYdX, vẫn khó xác định mức độ mà khối lượng giao dịch sẽ tồn tại nếu không có phần thưởng đó.

Có phải giá token tăng do khối lượng giao dịch trao đổi tăng, tức là các nguyên tắc cơ bản tốt hơn hay ngược lại?

Về cơ bản, trade mining có khả năng tạo ra hiệu ứng bánh đà, trong đó:

- người dùng bắt đầu mining token trước khi khởi chạy token (có thể làm như vậy với các chiến lược delta-neutral);

- token được định giá theo thị trường so với hoạt động trên nền tảng, do đó, FOMO trong bước đầu tiên phản ánh trực tiếp trên token FDV

- giá token cao được khuyến khích tạo ra nhiều khối lượng hơn

- Kết quả là, dYdX đã tạo ra khối lượng hàng tỷ đô la mỗi ngày. Tuy nhiên, hoạt động bền vững này ở mức độ nào so với khai thác thương mại thuần túy? Cuối cùng, dYdX sẽ hết gas để cung cấp nhiên liệu cho hoạt động giao dịch và thành công của nó sẽ chỉ phụ thuộc vào nhu cầu hữu cơ.

GMX: Con cưng của cá voi

GMX là một sàn giao dịch giao ngay & phái sinh tiền điện tử phi tập trung hoạt động trên Arbitrum và Avalanche. Nền tảng này cho phép người dùng giao dịch tiền điện tử theo cách ngang hàng mà không cần qua trung gian. GMX cung cấp nhiều tính năng giao dịch nâng cao, bao gồm lệnh giới hạn, lệnh cắt lỗ và giao dịch ký quỹ với đòn bẩy lên tới 50 lần.

Theo thiết kế, GMX được xây dựng cho các nhà giao dịch lớn. Điều này là do giao dịch tác động giá bằng không của nó. Nó đạt được giao dịch không tác động đến giá bằng cách sử dụng mô hình nhóm thanh khoản (GLP) và nguồn cấp dữ liệu giá tiên tri phần nào tập trung. Nó cho phép các nhà giao dịch 'thuê' tất cả thanh khoản từ nhóm theo giá thị trường hiện tại để đổi lấy phí giao dịch 10 điểm cơ bản và chi phí vay hàng giờ.

Sử dụng khối lượng giao dịch 100 nghìn đô la hàng ngày làm ngưỡng để xác định các nhà giao dịch cá voi, chúng tôi quan sát thấy rằng khoảng dưới 10% nhà giao dịch GMX có thể được phân loại là cá voi, tuy nhiên nhóm nhà giao dịch này tạo ra hơn 90% khối lượng giao dịch trên nền tảng một cách nhất quán. Điều này phù hợp với câu chuyện thành công của phần lớn các giao thức DeFi Cấp 1, trong đó việc tìm kiếm PMF hết lần này đến lần khác đòi hỏi sự đánh đổi có lợi cho cá voi.

Một con cá voi đáng giá hàng nghìn con rùa

Khối lượng giao dịch trong 30 ngày qua; 10 địa chỉ hàng đầu so với những địa chỉ khác; Nguồn: Dune

Hoạt động hữu cơ trên GMX như thế nào?

GMX cũng đã thử nghiệm các cách sáng tạo để sử dụng token cho hoạt động bootstrap, tuy nhiên, các biện pháp khuyến khích của nó không tập trung vào việc tạo ra cảm giác sai về lực kéo do những điều sau:

a) GMX không có ưu đãi trực tiếp cho thương nhân như sáng kiến khai thác thương mại

b) nó chủ yếu tập trung vào việc phát triển TVL của mình, nhưng đồng thời triển khai các lựa chọn thiết kế để bảo vệ LP của nó khỏi khối lượng đối nghịch, tức là nó không trả LP để ngồi trong nhóm và chịu đựng khối lượng chênh lệch giá

Do đó, hầu hết khối lượng GMX thực sự là hữu cơ. Ngoại lệ duy nhất có thể là khả năng một số nhà giao dịch đầu cơ vào airdrop Arbitrum tiềm năng cho người dùng dApps của hệ sinh thái.

Về tầm quan trọng của GLP

So với các hợp đồng hoán đổi vĩnh viễn điển hình, các công cụ phái sinh GMX có mức trần chặt chẽ hơn vì lãi suất mở bị giới hạn bởi độ sâu của nhóm thanh khoản để đảm bảo khả năng thanh toán của giao thức. Do đó, mở rộng phạm vi thanh khoản là ưu tiên hàng đầu của GMX và những mục tiêu này đã được phản ánh trong tokenomics của GMX.

Tính thanh khoản của ETH và BTC là yếu tố quan trọng nhất đối với GMX vì các nhà giao dịch chủ yếu quan tâm đến việc cho thuê tiếp xúc với các tài sản này, điều này được minh họa bằng phí vay lớn nhất trong lịch sử đối với các tài sản này.

GLP có thể duy trì đủ mức TVL sau khai thác thanh khoản không?

Ngay cả khi chúng tôi bỏ qua phần thưởng mining token, chủ sở hữu GLP vẫn có thể thu được APY hai chữ số, trong giai đoạn gần đây dao động trong khoảng từ 15% đến 30%.

Các nhà phê bình có thể lập luận rằng lợi tức do GLP mang lại không tương xứng với mức độ rủi ro định hướng đáng kể mà những người nắm giữ GLP phải đối mặt. Tuy nhiên, lời chỉ trích này bỏ qua thực tế là những người nắm giữ GLP không nhất thiết phải là những nhà tạo lập thị trường thụ động. Mặc dù GLP có thể không có các kỹ thuật quản lý rủi ro tích hợp, nhưng những người nắm giữ GLP riêng lẻ có khả năng thực hiện các chiến lược phòng ngừa rủi ro tích cực. Thật hợp lý khi cho rằng nhiều người nắm giữ GLP đang làm điều đó:

- bảo vệ rổ tài sản GLP, ví dụ: trong trường hợp LP không thoải mái với việc tiếp xúc với sự biến động của một số token nhất định trong nhóm

- phòng ngừa rủi ro nhu cầu thị trường

Những thách thức

Hiện tại, GLP đang nhắm mục tiêu tỷ lệ 50:50 của tài sản ổn định và dễ biến động, tuy nhiên, xét đến việc các stablecoin phần lớn không được sử dụng đúng mức, có thể có chỗ để khám phá các trọng số mục tiêu khác nhau. Ngoài ra, GMX nên tìm cách tăng cường sử dụng tài sản stablecoin.

Cụ thể, một thách thức mà GMX phải đối mặt là thực tế là nhóm thanh khoản, tức là GLP là đối tác của mỗi giao dịch, có nghĩa là phí vay luôn được trả cho nhóm bất kể độ lệch của nhu cầu. Điều này tạo cơ hội cho sự mất cân bằng và rủi ro định hướng lớn hơn đối với những người nắm giữ GLP. Ngược lại, trong các giao dịch hoán đổi vĩnh viễn thông thường, nếu thị trường đang tăng giá mạnh, điều đó có nghĩa là chi phí duy trì các vị thế mua lớn hơn nhưng cũng có khả năng kiếm được các khoản thanh toán tài trợ bằng cách thực hiện phía bên kia của giao dịch. Do đó, giả sử thị trường hiệu quả, không nhà giao dịch hợp lý nào sẽ trả tiền cho một vị thế bán trên GMX nếu họ có thể kiếm được tiền khi có một vị thế bán ở các địa điểm khác. Tương tự như vậy, khi thị trường chung đang đi xuống, sẽ thiếu động lực để mở các vị thế mua GMX. Tuy nhiên, vì thị trường có xu hướng tận dụng nhiều đòn bẩy hơn trong tâm lý lạc quan, nên điều này ít đáng lo ngại hơn.

Front running: Câu chuyện cũ như DeFi

Hoạt động kinh doanh chênh lệch giá trước là một hiện tượng phổ biến trong không gian DeFi và là trình điều khiển hoạt động chính trên các chuỗi khối. Mặc dù vậy, các giao thức đã có thể hoạt động thành công với các rủi ro front running. Tuy nhiên, các thiết kế không tác động đến giá thậm chí còn có rủi ro lớn hơn vì các nhà giao dịch có thể khai thác bất kỳ lợi thế thông tin nào để rút cạn tài nguyên của các nhà cung cấp thanh khoản.

Front running có thể xảy ra do:

a) các vấn đề liên quan đến tiên tri: ví dụ: nếu tiên tri thiếu bản cập nhật vì bất kỳ lý do gì hoặc phải đối mặt với độ trễ tăng lên, thì có nguy cơ một nhà kinh doanh chênh lệch giá front running nguồn cấp giá và khai thác bất kỳ sự khác biệt nào với giá tiên tri cũ

b) MEV: ngay cả khi oracle đang hoạt động như thiết kế, trên mạng chính Ethereum, các chuyên gia chênh lệch giá có thể đọc dữ liệu mempool và cố gắng điều chỉnh cập nhật nguồn cấp dữ liệu giá bằng cách trả thêm chi phí gas

Hơn nữa, trên Ethereum L1, các nhà kinh doanh chênh lệch giá có khả năng đọc dữ liệu mempool và cố gắng đẩy các giao dịch của họ vào khối trước khi cập nhật giá tiên tri, do đó khai thác các cổ phần SNX.

Mặc dù GMX hoạt động trên Arbitrum, có trình tự tập trung và tránh được vấn đề b), nhưng họ phải nghĩ ra các giải pháp sáng tạo để tránh nguy cơ a).

Chú ý: Slippage ≠ Ảnh hưởng về giá

Sự đánh đổi tối ưu?

Cách GMX giải quyết các vấn đề tiên tri là chấp nhận những đánh đổi nhất định về phần UX. Cụ thể, người dùng có khả năng bị trượt giá lớn, vì lệnh của họ sẽ được thực hiện chỉ vài giây sau khi yêu cầu được gửi tới GMX, tức là giá được người dùng biết với độ trễ đáng kể. Người dùng có thể kiểm soát các rủi ro liên quan đến trượt giá bằng cách xác định phạm vi trượt giá có thể chấp nhận được, tuy nhiên, trong các thị trường biến động, phạm vi trượt giá chặt chẽ có thể có nghĩa là số lượng đơn hàng bị hủy cao.

Tất nhiên, đây không phải là sự đánh đổi duy nhất đến từ giải pháp lấy tiên tri làm trung tâm và không tác động đến giá. Để bảo vệ các nhà cung cấp thanh khoản khỏi các vectơ tấn công khác nhau, GMX phải giới hạn việc cung cấp chỉ một số lượng nhỏ token có tính thanh khoản cao.

Ví dụ: nếu GMX hỗ trợ một số tài sản có đuôi dài hơn, thì nhà giao dịch có thể sử dụng tính thanh khoản đáng kể của stablecoin trên GMX để bán khống các token đó mà không ảnh hưởng gì đến giá cả, mặc dù một giao dịch có quy mô tương tự có thể khiến thị trường di chuyển đáng kể trên các địa điểm có tính thanh khoản cao nhất chẳng hạn như Binance.

Điều này không chỉ ngụ ý rằng các LP đang bán thanh khoản dưới giá trị thực của nó, mà còn có nguy cơ bị khai thác tiềm ẩn (tốn kém) trong đó một thực thể tinh vi với số vốn đáng kể có thể mở một vị thế trên GMX, di chuyển giá thị trường và sau đó đóng lệnh vị trí trên GMX với lợi nhuận.

GMX có thể tránh được những vấn đề này bằng cách triển khai các khoản phí và giới hạn lãi suất mở động có thể lấy tính thanh khoản của cơ sở làm một trong những yếu tố trong tính toán.

Tuy nhiên, ngay cả với những bản sửa lỗi này, thiết kế GLP sẽ gây trở ngại cho việc cung cấp nội dung đa dạng hơn. Việc thêm các tài sản rủi ro mới vào GLP có thể thay đổi đáng kể hồ sơ rủi ro của nó, điều này có thể hạn chế khả năng thu hút các LP vì nó có nghĩa là tăng độ phức tạp & chi phí bảo hiểm rủi ro và rủi ro dài hạn mà các LP có thể không sẵn sàng chấp nhận. Do đó, sẽ thận trọng hơn nếu xem xét việc tạo các nhóm mới độc lập với các hồ sơ rủi ro khác nhau.

Và cuối cùng, GLP yêu cầu tài sản phải tồn tại trên chuỗi để có thể phát hành các công cụ phái sinh của nó trong khi một số người chơi khác có thể hỗ trợ các công cụ phái sinh trên bất kỳ tài sản ngoài chuỗi nào với dự đoán giá đáng tin cậy.

Lực kéo sau FTX

Thị trường phái sinh của sàn giao dịch phi tập trung (DEX) có thể vẫn còn ở giai đoạn sơ khai, nhưng GMX đã thể hiện sức mạnh ấn tượng trong bối cảnh hậu sự cố FTX. Kể từ đó, GMX đã thu hút được một số lượng đáng kể các nhà giao dịch phái sinh mới, lên tới hơn 40.000 người, những người đang đóng góp trung bình gần 100 triệu đô la vào khối lượng phái sinh hàng ngày.

Các nguyên tắc cơ bản mạnh mẽ được phản ánh trong hiệu suất tương đối vượt trội của GMX so với các đối thủ cạnh tranh chính của nó kể từ vụ sụp đổ FTX. Khoản đầu tư giả định trị giá 1000 đô la vào GMX và dYdX vào ngày xảy ra sự cố FTX sẽ lần lượt trở thành khoảng 1400 đô la và 800 đô la tính đến ngày hôm nay. Mặc dù những kết quả này không nhất thiết dự đoán hiệu suất trong tương lai, nhưng chúng gợi ý rằng GMX đã cố gắng tạo dựng vị thế vững chắc trên thị trường phái sinh DEX cạnh tranh.

Sản phẩm của GMX còn lâu mới hoàn hảo, với những hạn chế bao gồm lựa chọn tài sản ít, các vấn đề về quy mô thanh khoản và thiếu quản lý rủi ro đầy đủ. Hơn nữa, không thể bỏ qua sự đánh đổi của nền tảng, chẳng hạn như hy sinh các nguyên tắc phân cấp và gây ra sự va chạm trong trải nghiệm người dùng.

Tuy nhiên, một số thiếu sót này có thể là sự đánh đổi có chủ ý giúp GMX tìm thấy sản phẩm phù hợp với thị trường và trở thành DEX phái sinh có nhu cầu tự nhiên nhất.

“Đầu tiên đưa ra thị trường hiếm khi quan trọng. Thay vào đó, đầu tiên để sản phẩm/thị trường phù hợp hầu như luôn luôn là người chiến thắng lâu dài"

Sự phù hợp với thị trường sản phẩm này thể hiện rõ ràng không chỉ ở các nguyên tắc cơ bản mạnh mẽ của GMX mà còn ở số lượng phân tách mà nó đã nhận được, khiến nó trở thành một trong những giao thức DeFi được phân tách nhiều nhất từ trước đến nay.

Giả sử động lực bên trong lành mạnh và không có sự kiện thiên nga đen, điều này đặt GMX vào vị trí hàng đầu để dần dần giải quyết tất cả những thiếu sót của mình và có khả năng phát triển thành người chơi thống trị trong ngành dọc phái sinh.

Nhưng giành được người dùng từ các sàn giao dịch tập trung không phải là điều dễ dàng. Thị trường đã chỉ ra rằng không giam giữ là không đủ. Thay vào đó, các DEX sẽ phải đánh bại CEX trong trò chơi của riêng họ bằng cách cung cấp trải nghiệm người dùng tốt như nhau bao gồm các yếu tố như dễ dàng tham gia, chi phí giao dịch, độ trễ, tác động giá, cung cấp tài sản, tính năng giao dịch nâng cao, tính khả dụng, độ tin cậy và thậm chí khả năng phục hồi của mất vốn.

Thật không may, ngày nay trên phạm vi trao đổi giữa “đừng trở nên xấu xa” và “không thể trở nên xấu xa”, trải nghiệm người dùng tối ưu đòi hỏi các trao đổi phải xây dựng gần hơn với phía bên trái của phạm vi.

Tuy nhiên, khi công nghệ trưởng thành, có thể di chuyển về phía bên tay phải mà không phải hy sinh UX. Do đó, có một viễn cảnh dài hạn trong tâm trí các DEX được định vị ở phía chiến thắng một lĩnh vực rộng.

Tuy nhiên, các CEX không phải là không cần đến trong bối cảnh đang phát triển này. Chúng tôi hy vọng họ sẽ dần dần cải thiện các tiêu chuẩn của mình và cố gắng bảo vệ vị thế thị trường hiện tại của họ bằng cách áp dụng các giải pháp mã hóa, trước tiên là cung cấp một mô hình kết hợp giúp giảm bớt các mối lo ngại liên quan đến lưu ký và minh bạch, và cuối cùng, một khi nguyên thủy đã phát triển đủ để không yêu cầu hy sinh trải nghiệm người dùng, thậm chí hoàn toàn trở nên phi tập trung.

Amidzic Momir, IOSG

Last edited: