Người sưu tầm

Moderator

Các dự án phi tập trung đã đi đầu trong khoảng 5 năm qua (ví dụ: nền tảng cho vay ETHLend do người sáng lập Aave thành lập vào năm 2017) nhưng đã đạt được sức hút vào mùa hè năm 2020, khi thị trường tăng lên hơn 50 tỷ USD tài sản bị khóa trong hợp đồng thông minh của giao thức DeFi. Phần này xem xét sự phát triển của thị trường và các xu hướng gần đây của nó, thảo luận về việc phát hành và cơ chế token quản trị theo giao thức DeFi, cung cấp tổng quan về hoạt động giao dịch trong các sàn giao dịch phi tập trung cũng như phân tích về việc phát hành và sử dụng stablecoin trên thị trường DeFi.

Diễn biến thị trường và xu hướng

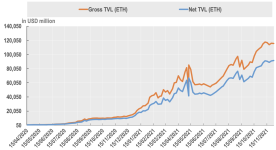

Sự tăng trưởng nhanh chóng của thị trường DeFi đã thu hút sự chú ý từ những người tham gia thị trường và các cơ quan chính sách vào mùa hè năm 2020 (được gọi là 'mùa hè DeFi'), khi một số ứng dụng DeFi xuất hiện để thu hút người dùng và từ đó đã phát triển thành nhiều ứng dụng. kích thước ban đầu của nó. Tổng giá trị của tài sản tiền điện tử bị khóa trong các ứng dụng DeFi dựa trên ETH29 (TVL) tính đến tháng 11 năm 2021 đạt 100 tỷ USD tăng từ 1,9 tỷ USD vào ngày 2 tháng 7 năm 2020 (tăng 50 lần, mặc dù từ mức cơ sở rất thấp).

Các chuỗi khối thay thế, chẳng hạn như Chuỗi thông minh Binance và Polygon, đang ngày càng gia tăng sự hiện diện của chúng trong không gian DeFi (lần lượt là 19% và 9% TVL, kể từ ngày 16 tháng 6 năm 2021).

Diễn biến thị trường và xu hướng

Sự tăng trưởng nhanh chóng của thị trường DeFi đã thu hút sự chú ý từ những người tham gia thị trường và các cơ quan chính sách vào mùa hè năm 2020 (được gọi là 'mùa hè DeFi'), khi một số ứng dụng DeFi xuất hiện để thu hút người dùng và từ đó đã phát triển thành nhiều ứng dụng. kích thước ban đầu của nó. Tổng giá trị của tài sản tiền điện tử bị khóa trong các ứng dụng DeFi dựa trên ETH29 (TVL) tính đến tháng 11 năm 2021 đạt 100 tỷ USD tăng từ 1,9 tỷ USD vào ngày 2 tháng 7 năm 2020 (tăng 50 lần, mặc dù từ mức cơ sở rất thấp).

Các chuỗi khối thay thế, chẳng hạn như Chuỗi thông minh Binance và Polygon, đang ngày càng gia tăng sự hiện diện của chúng trong không gian DeFi (lần lượt là 19% và 9% TVL, kể từ ngày 16 tháng 6 năm 2021).

Tổng giá trị Tổng và Ròng bị khóa (TVL) trong DeFi (ETH)

Lưu ý: TVL (USD) được tính bằng cách lấy các số dư này nhân với giá của chúng bằng USD. TVL trong các giao thức chỉ được xây dựng trên chuỗi khối Ethereum. Nguồn: Defipulse.com, theblock.com, kể từ ngày 1 tháng 12 năm 2021.

Net TVL là một nỗ lực để tinh chỉnh phép đo hoạt động DeFi và giải quyết vấn đề tính trùng, bằng cách loại trừ các nội dung được tính trùng trong nhiều giao thức. Trung bình, c. 20% giá trị bị khóa trong hợp đồng thông minh của các ứng dụng DeFi dường như được tính hai lần tại bất kỳ thời điểm nào.

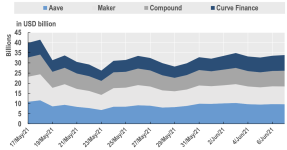

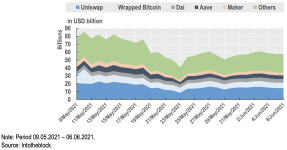

Thị trường DeFi hiện đang tập trung cao độ vào một số lượng nhỏ các ứng dụng DeFi. TVL tổng hợp của bốn ứng dụng DeFi hàng đầu chiếm gần một nửa TVL của không gian DeFi tính đến tháng 5 năm 2021

TVL của bốn ứng dụng DeFi hàng đầu chiếm khoảng 50% tổng TVL của thị trường DeFi

Lưu ý: Tính toán mang tính biểu thị về tổng TVL của bốn ứng dụng DeFi hàng đầu trong giai đoạn 17.05.2021 – 06.07.2021. Nguồn: intotheblock.com

Giá trị thị trường tổng thể của token DeFi do các giao thức tương ứng phát hành ở mức 72,3 tỷ c.USD tính đến ngày 17 tháng 7 năm 202130 và đang có mức biến động rất lớn (giảm 8% so với ngày qua trong hình trên). Năm token hàng đầu chiếm khoảng 35% tổng vốn hóa thị trường của token do DeFi phát hành.

Ngoài token quản trị, nền tảng DeFi còn phát hành tài sản tiền điện tử hoặc stablecoin nhằm hỗ trợ các giao dịch trong ứng dụng, dựa trên các giao dịch do người dùng thực hiện. Chúng được ngành mô tả là nguồn cung tiền của DeFi và thường theo dõi USD (ví dụ: DAI) hoặc là đại diện của tài sản tiền điện tử được gửi vào hợp đồng thông minh của giao thức (ví dụ: WBTC, aETH).

Việc phát hành token DeFi đã cho phép phát triển canh tác lợi nhuận hoặc khai thác thanh khoản, một phương pháp theo đó người tham gia khóa tài sản tiền điện tử của họ trong giao thức cho vay tạo thị trường (được gọi là 'đặt cược' nắm giữ) để kiếm phần thưởng (ví dụ: phí, token mới).

Sự phát triển của vốn hóa thị trường của các token DeFi hàng đầu

Token quản trị

Về khái niệm, token quản trị là một phần quan trọng của hệ sinh thái DeFi, vì việc quản trị các giao thức DeFi phần lớn dựa trên việc bỏ phiếu của chủ sở hữu token đối với bất kỳ quyết định nào liên quan đến ứng dụng. Tuy nhiên, trong thực tế, có rất nhiều hạn chế đối với điều này. Về khái niệm, bất kỳ thành viên nào của cộng đồng đều có thể đưa ra các đề xuất trực tuyến cho cộng đồng (ví dụ: với DAO) và những người nắm giữ token quản trị được kêu gọi bỏ phiếu cho các đề xuất hoặc các quyết định quan trọng khác cần được đưa ra. Các đề xuất có thể bao gồm nâng cấp, thay đổi cơ chế bên dưới giao thức, giới thiệu thêm stablecoin để giao dịch, thay đổi mức độ thế chấp hoặc phí, đồng thời phân bổ quỹ kho bạc cho nhà phát triển hoặc người dùng khác đóng góp cho giao thức, thuê nhân viên và bất kỳ đề xuất khả thi nào khác, chẳng hạn như tài trợ cho một tổ chức vận động hành lang DeFi32. Các đề xuất là mã thực thi và được triển khai nếu đa số phiếu bầu cho đề xuất và đạt được một số đại biểu nhất định, tùy thuộc vào giao thức. Một số giao thức đền bù cho chủ sở hữu token để tạo các đề xuất cải tiến và/hoặc để bỏ phiếu (ví dụ: Airswap).

Tuy nhiên, trên thực tế, ở giai đoạn phát triển hiện tại của thị trường DeFi, có một số hạn chế đối với việc quản trị thông qua token. Không phải tất cả những người tham gia đều được bỏ phiếu và trong nhiều trường hợp, việc bỏ phiếu bị ngắt kết nối với chính token quản trị (ví dụ: thông qua ủy quyền). Không phải tất cả các thay đổi về giao thức hoặc hợp đồng thông minh đều xảy ra do phiếu bầu của token quản trị, vì một số thực thể giữ quyền phủ quyết đối với phiếu bầu hoặc kiểm soát các diễn đàn thảo luận về các thay đổi giao thức và hợp đồng thông minh. Các nhà phát triển phần mềm hoặc nhà đầu tư vốn mạo hiểm tài trợ cho việc tạo giao thức trong một số trường hợp giữ lại các quyền kiểm soát liên quan đến bỏ phiếu, thông qua ủy quyền hoặc thông qua việc nắm giữ tập trung các token quản trị lớn. Chẳng hạn, trong số 15 cử tri lớn nhất trong đề xuất quản trị vào tháng 6 năm 2021 của Uniswap, sáu trong số những cử tri lớn đã gắn bó với các câu lạc bộ đại học, đại diện cho hơn 600 triệu USD token được nắm giữ (Bitcoin.com, 2021[17]).

Token quản trị được phân phối theo nhiều cách khác nhau cho người dùng, bao gồm bán trực tiếp cho cộng đồng, airdrop cho người dùng nền tảng hoặc làm phần thưởng cho việc cung cấp tính thanh khoản cho các giao thức DeFi. Tuy nhiên, cần nhấn mạnh rằng ngoài tiện ích của chúng là token biểu quyết, các token quản trị này đang được giao dịch trên các sàn giao dịch tập trung và phi tập trung (DEX) và giá trị của nhiều token gốc này đã tăng vọt do nhu cầu đầu cơ (ví dụ: Yearn Finance là một token quản trị bắt đầu với mức giá 6 USD và đã đạt mức cao nhất là 30.000 USD).

Token quản trị có một số đặc điểm của hợp đồng chứng khoán/đầu tư và việc phát hành, quảng bá hoặc giao dịch của chúng trong nền tảng DeFi có thể được coi là không tuân thủ ở nhiều khu vực pháp lý. Ngoài việc được giao dịch công khai, hầu hết các token DeFi cung cấp cho chủ sở hữu token kỳ vọng hợp lý về lợi nhuận thu được từ nỗ lực của những người khác trong giao thức. Về cơ bản, các token mang lại cho chủ sở hữu token các yêu cầu ngầm hoặc trực tiếp đối với dòng tiền được tạo thông qua các giao thức DeFi (Carter và Jeng, 2021[18]).

Quyền sở hữu token quản trị có thể được tập trung vào một số lượng rất nhỏ những người nắm giữ được gọi là 'cá voi'. Những điều này có thể liên quan đến nhóm phát triển phần mềm cốt lõi, các nhà đầu tư vốn mạo hiểm nhận được các token đó như là khoản bồi thường cho khoản đầu tư của họ hoặc các nhà đầu tư khác đã mua phần lớn token trên thị trường. Trong trường hợp đó, người dùng có thể đưa ra các quyết định có thể gây bất lợi cho cộng đồng, nếu có các ưu đãi kinh tế cho họ với tác động tiêu cực đối với những người nắm giữ token còn lại. Một số giao thức đã áp đặt ngưỡng nắm giữ tối thiểu đối với chủ sở hữu token để có thể gửi đề xuất hoặc để bỏ phiếu thông qua (ví dụ: Uniswap cho đến gần đây có ngưỡng gửi đề xuất là 2,5 triệu UNI và một cuộc bỏ phiếu yêu cầu 40 triệu UNI ủng hộ để được thông qua).

Sự tồn tại của token quản trị không đảm bảo quy trình quản trị mạnh mẽ, ngược lại, một số rủi ro xuất hiện từ việc sử dụng token quản trị để bỏ phiếu. Cho rằng các token quản trị có thể giao dịch tự do trong DEX, những kẻ xấu có thể nắm giữ các cổ phần quan trọng về quyền biểu quyết trước một cuộc bỏ phiếu để tác động đến việc ra quyết định, hoặc thậm chí đề xuất và phê duyệt các đề xuất ác ý gây bất lợi cho các chủ sở hữu token thiểu số. Các khoản vay chớp nhoáng (xem Hộp 2.2) cũng có thể được sử dụng để thực hiện các cuộc tấn công quản trị độc hại vì chúng có thể cho phép những kẻ xấu mượn token quản trị cho mục đích bỏ phiếu và trả lại chúng trong một khối duy nhất mà không cần tài sản thế chấp. Thêm vào đó là nguy cơ tiềm ẩn thực thi quyền biểu quyết bằng cách trao đổi nắm giữ token quản trị và không có lợi ích được giao trong tương lai của giao thức.

Tuy nhiên, trên thực tế, ở giai đoạn phát triển hiện tại của thị trường DeFi, có một số hạn chế đối với việc quản trị thông qua token. Không phải tất cả những người tham gia đều được bỏ phiếu và trong nhiều trường hợp, việc bỏ phiếu bị ngắt kết nối với chính token quản trị (ví dụ: thông qua ủy quyền). Không phải tất cả các thay đổi về giao thức hoặc hợp đồng thông minh đều xảy ra do phiếu bầu của token quản trị, vì một số thực thể giữ quyền phủ quyết đối với phiếu bầu hoặc kiểm soát các diễn đàn thảo luận về các thay đổi giao thức và hợp đồng thông minh. Các nhà phát triển phần mềm hoặc nhà đầu tư vốn mạo hiểm tài trợ cho việc tạo giao thức trong một số trường hợp giữ lại các quyền kiểm soát liên quan đến bỏ phiếu, thông qua ủy quyền hoặc thông qua việc nắm giữ tập trung các token quản trị lớn. Chẳng hạn, trong số 15 cử tri lớn nhất trong đề xuất quản trị vào tháng 6 năm 2021 của Uniswap, sáu trong số những cử tri lớn đã gắn bó với các câu lạc bộ đại học, đại diện cho hơn 600 triệu USD token được nắm giữ (Bitcoin.com, 2021[17]).

Token quản trị được phân phối theo nhiều cách khác nhau cho người dùng, bao gồm bán trực tiếp cho cộng đồng, airdrop cho người dùng nền tảng hoặc làm phần thưởng cho việc cung cấp tính thanh khoản cho các giao thức DeFi. Tuy nhiên, cần nhấn mạnh rằng ngoài tiện ích của chúng là token biểu quyết, các token quản trị này đang được giao dịch trên các sàn giao dịch tập trung và phi tập trung (DEX) và giá trị của nhiều token gốc này đã tăng vọt do nhu cầu đầu cơ (ví dụ: Yearn Finance là một token quản trị bắt đầu với mức giá 6 USD và đã đạt mức cao nhất là 30.000 USD).

Token quản trị có một số đặc điểm của hợp đồng chứng khoán/đầu tư và việc phát hành, quảng bá hoặc giao dịch của chúng trong nền tảng DeFi có thể được coi là không tuân thủ ở nhiều khu vực pháp lý. Ngoài việc được giao dịch công khai, hầu hết các token DeFi cung cấp cho chủ sở hữu token kỳ vọng hợp lý về lợi nhuận thu được từ nỗ lực của những người khác trong giao thức. Về cơ bản, các token mang lại cho chủ sở hữu token các yêu cầu ngầm hoặc trực tiếp đối với dòng tiền được tạo thông qua các giao thức DeFi (Carter và Jeng, 2021[18]).

Quyền sở hữu token quản trị có thể được tập trung vào một số lượng rất nhỏ những người nắm giữ được gọi là 'cá voi'. Những điều này có thể liên quan đến nhóm phát triển phần mềm cốt lõi, các nhà đầu tư vốn mạo hiểm nhận được các token đó như là khoản bồi thường cho khoản đầu tư của họ hoặc các nhà đầu tư khác đã mua phần lớn token trên thị trường. Trong trường hợp đó, người dùng có thể đưa ra các quyết định có thể gây bất lợi cho cộng đồng, nếu có các ưu đãi kinh tế cho họ với tác động tiêu cực đối với những người nắm giữ token còn lại. Một số giao thức đã áp đặt ngưỡng nắm giữ tối thiểu đối với chủ sở hữu token để có thể gửi đề xuất hoặc để bỏ phiếu thông qua (ví dụ: Uniswap cho đến gần đây có ngưỡng gửi đề xuất là 2,5 triệu UNI và một cuộc bỏ phiếu yêu cầu 40 triệu UNI ủng hộ để được thông qua).

Sự tồn tại của token quản trị không đảm bảo quy trình quản trị mạnh mẽ, ngược lại, một số rủi ro xuất hiện từ việc sử dụng token quản trị để bỏ phiếu. Cho rằng các token quản trị có thể giao dịch tự do trong DEX, những kẻ xấu có thể nắm giữ các cổ phần quan trọng về quyền biểu quyết trước một cuộc bỏ phiếu để tác động đến việc ra quyết định, hoặc thậm chí đề xuất và phê duyệt các đề xuất ác ý gây bất lợi cho các chủ sở hữu token thiểu số. Các khoản vay chớp nhoáng (xem Hộp 2.2) cũng có thể được sử dụng để thực hiện các cuộc tấn công quản trị độc hại vì chúng có thể cho phép những kẻ xấu mượn token quản trị cho mục đích bỏ phiếu và trả lại chúng trong một khối duy nhất mà không cần tài sản thế chấp. Thêm vào đó là nguy cơ tiềm ẩn thực thi quyền biểu quyết bằng cách trao đổi nắm giữ token quản trị và không có lợi ích được giao trong tương lai của giao thức.

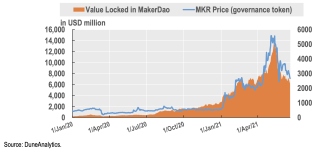

Giá trị MakerDao bị khóa và thay đổi giá token quản trị MKR

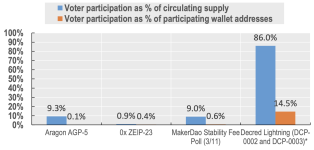

Ngoài ra, việc quản trị tích cực trong các giao thức DeFi không được đảm bảo. Ngoài các câu hỏi tiềm ẩn xung quanh việc phân phối token cho cộng đồng và các rủi ro liên quan đến việc mua lại quyền biểu quyết của các tác nhân độc hại, mức độ tham gia tích cực của chủ sở hữu token khác nhau tùy thuộc vào giao thức hoặc đề xuất được xem xét. Các nhà đầu tư tích cực rất hiếm và nhiều chủ sở hữu token không biết về các đề xuất hoặc không muốn tham gia. Sự thờ ơ của chủ sở hữu token và thiếu cử tri đi bỏ phiếu là một trong những thách thức lớn xung quanh việc quản trị DeFi, với mức độ bỏ phiếu được báo cáo là thấp (ví dụ: các trường hợp được báo cáo về các đề xuất được thông qua với chỉ <1% tổng số phiếu bầu chưa thanh toán). Đổi lại, điều này cho phép các nhà đầu tư với một tỷ lệ rất nhỏ trong tổng nguồn cung cấp token quản trị có thể thay đổi đáng kể phiếu bầu (Learner, 2019)

Ví dụ về tỷ lệ bỏ phiếu theo trọng lượng nắm giữ token so với số lượng người tham gia

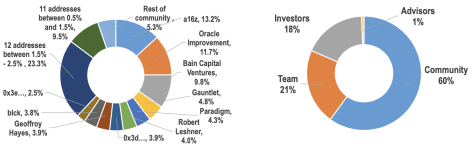

Việc tập trung các token quản trị bởi một số ít nhà đầu tư và/hoặc các nhà phát triển cốt lõi ban đầu đã xây dựng giao thức là một thách thức khác đối với việc phân cấp. Nhóm phát triển hoặc quỹ đầu tư mạo hiểm ủng hộ việc khởi xướng giao thức có thể giữ lại một tỷ lệ lớn token quản trị. Các VC nhận được token để đổi lấy nguồn tài trợ được cung cấp cho dự án và các nhóm nhà phát triển cốt lõi có thể nhận được khoản bồi thường bổ sung để xây dựng giao thức dưới dạng token.

Trọng số biểu quyết ở hai trong số các ứng dụng DeFi hàng đầu

Hoạt động giao dịch trên các sàn giao dịch phi tập trung (DEX)

Sàn giao dịch phi tập trung (DEX), nhà tạo lập thị trường tự động (AMM) và công cụ tổng hợp hoán đổi token đều là các loại sàn giao dịch phi tập trung cho phép giao dịch P2P giữa những người dùng, trong khi họ vẫn duy trì quyền kiểm soát tiền của mình theo cách tự quản lý của các giao thức DeFi.

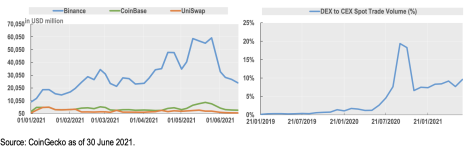

Giao dịch trên các DEX đã ghi nhận khối lượng cao trong lịch sử vào quý 2 năm 2021, với tổng giao dịch trong quý 2 năm 2021 là 343 tỷ USD (Consensys, 2021[12]). Con số này so với 335 tỷ USD trong tổng khối lượng giao dịch của Coinbase trong quý 1 năm 2021 và rất đáng chú ý vì DEX chỉ cho phép giao dịch đối với các tài sản tương thích với EVM (Ethereum), trong khi 58% giao dịch của Coinbase là bằng Bitcoin (Consensys, 2021[12]). Uniswap và Sushiswap thống trị thị trường DEX và chiếm c. 80% khối lượng giao dịch tính đến tháng 6 năm 2021.

Lợi ích có mục đích quan trọng nhất của DEX là hoán đổi token nguyên tử và tính minh bạch theo thời gian thực cho tất cả người dùng. Thanh toán nguyên tử là một trong những bước đột phá quan trọng nhất của tài chính dựa trên chuỗi khối có ý nghĩa quan trọng đối với hậu giao dịch chứng khoán tài chính truyền thống (OECD, 2020[4]) (OECD, 2021[20]). Trong trường hợp của DEX, hoán đổi token là trao đổi đồng thời các tài sản tiền điện tử tương thích với tiêu chuẩn token ERC-20 và tồn tại trong hệ thống DeFi. Khi nói đến tính minh bạch theo thời gian thực, bản chất công khai vốn có của các chuỗi khối không được phép công khai cung cấp quyền truy cập theo thời gian thực vào tất cả dữ liệu liên quan đến giao dịch và tài sản tiền điện tử. Tuy nhiên, điều đáng nghi ngờ là mức độ mà người dùng bán lẻ bình thường có thể sử dụng có ý nghĩa hoặc thậm chí hiểu dữ liệu thương mại đó.

Khối lượng giao dịch trên các sàn giao dịch phi tập trung so với các sàn giao dịch tiền điện tử tập trung

Vai trò của stablecoin

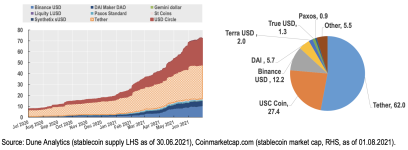

Vai trò của stablecoin trong thị trường DeFi là rất quan trọng vì các token được hỗ trợ bởi tiền pháp định dựa trên DLT như vậy là một số loại tài sản thế chấp chính được sử dụng để cung cấp tính thanh khoản cho các ứng dụng DeFi. Tổng nguồn cung stablecoin ở mức 73,5 tỷ USD tính đến ngày 30 tháng 6 năm 2021, với Tether, USD Circle và Binance USD chiếm ưu thế trong việc phát hành (xem Biểu đồ 3.9). Ba stablecoin này được hỗ trợ bởi tài sản thế chấp fiat, trong khi DAI, stablecoin của MakerDao, là một stablecoin được thế chấp bằng tiền điện tử. Các loại tiền ổn định được thế chấp bằng tiền điện tử, chẳng hạn như DAI, được hỗ trợ bởi các tài sản tiền điện tử và do đó ít được liên kết với hệ thống tài chính truyền thống, mặc dù DAI vẫn đặt mục tiêu duy trì một tỷ giá (mềm) đối với USD, giao dịch ở mức trung bình hoặc khoảng 1 USD. Xét về vốn hóa thị trường của stablecoin, các stablecoin được thế chấp nêu trên lần lượt chiếm 87% và DAI 5% thị trường (tính đến tháng 8 năm 2021).

Stablecoin là một thành phần không thể thiếu của thị trường DeFi và là một trong những nền tảng cơ bản của các thị trường đó; về mặt biểu thị, người ta ước tính rằng các giao thức cho vay DeFi như MakerDAO, Compound và Aave nắm giữ khoảng 23% tổng nguồn cung USDC (Consensys, 2021[12]). Stablecoin cũng được những người tham gia trong các thị trường như vậy sử dụng như một cách để phòng ngừa sự biến động của tài sản tiền điện tử mà không phải chuyển đổi tài sản tiền điện tử của họ thành tiền tệ fiat thông qua một sàn giao dịch tập trung. Hoán đổi giữa ETH với các token ERC-20 khác và stablecoin là một trong những cặp giao dịch thường xuyên nhất mà người dùng truy cập thông qua Hoán đổi MetaMask (Consensys, 2021).

Việc sử dụng stablecoin trong các giao thức DeFi làm tăng đáng kể khả năng kết nối giữa thế giới DeFi và CeFi. Các stablecoin được thế chấp hầu hết là các token có mệnh giá USD được hỗ trợ một cách có chủ đích bởi các tài sản tài chính được giữ dưới dạng dự trữ trong một tổ chức tài chính truyền thống và do đó, khi được sử dụng trong các ứng dụng DeFi sẽ tạo ra mối liên kết chặt chẽ giữa DeFi, nhà phát hành stablecoin và các tổ chức tài chính truyền thống đóng vai trò là người giám sát dự trữ làm nền tảng cho các stablecoin.

Các stablecoin tập trung khiến người dùng và hệ thống gặp rủi ro liên quan đến độ tin cậy của họ liên quan đến khả năng kiểm toán và báo cáo về dự trữ của họ, cũng như thành phần của dự trữ đó và tính ổn định của người giám sát dự trữ đó. Ví dụ: Tether đã được chứng minh là đã lừa dối khách hàng bằng cách phóng đại dự trữ, đưa ra tuyên bố sai về sự hỗ trợ của stablecoin (CFTC, 2021[21]) (Tổng chưởng lý NY, 2021[22]). Ngoài ra, các stablecoin được cho là đang ngày càng đầu tư vào giấy thương mại như một phần dự trữ của họ để hỗ trợ tài sản tiền điện tử được phát hành. Theo báo cáo của JPMorgan (Financial Times, 2021[23]), Tether tuyên bố nắm giữ 30 tỷ USD thương phiếu, được xếp hạng là công ty nắm giữ lớn thứ 7 các công cụ này trên toàn cầu. Các stablecoin cung cấp các khoản mua lại ngang giá có rủi ro thanh khoản và khả năng 'phá vỡ đồng tiền'. Ngoài ra, bất kỳ mối lo ngại rủi ro đột ngột nào đối với một số stablecoin nhất định với việc nắm giữ đáng kể các công cụ nợ ngắn hạn như vậy có thể gây ra sự gián đoạn đáng kể trong CP và các thị trường nợ ngắn hạn khác.

Việc gia tăng sử dụng stablecoin có khả năng hỗ trợ việc áp dụng hàng loạt DeFi, đồng thời tạo thành một trong những điểm dễ bị tổn thương nhất của thị trường DeFi và là một kênh truyền rủi ro tiềm ẩn sang các thị trường tài chính truyền thống. Trong trường hợp USDT hoặc USDC mất chốt do các vấn đề về khả năng thanh toán của tổ chức phát hành liên quan đến dự trữ hỗ trợ stablecoin hoặc tài sản thế chấp dưới mức của nó, các sàn giao dịch phi tập trung sẽ gặp căng thẳng nghiêm trọng và các nhóm thanh khoản sẽ buộc phải thanh lý hàng loạt. Các nhà đầu tư bị thua lỗ trong DeFi cũng có thể phải đóng các vị thế trên các thị trường truyền thống, gây ra cú sốc. Các rủi ro tiếp theo của việc sử dụng rộng rãi hơn các stablecoin trong và ngoài không gian tài sản tiền điện tử và vai trò của chúng là mối liên kết giữa hệ thống DeFi và CeFi đảm bảo một khuôn khổ và tiêu chuẩn giám sát và quản lý phù hợp sẽ đảm bảo mức độ bảo vệ phù hợp cho các nhà đầu tư và người tiêu dùng tài chính trong khi hỗ trợ ổn định tài chính nói chung. Cũng cần lưu ý rằng các rủi ro khác hiện diện trong thị trường DeFi (vận hành, không gian mạng, quản trị, v.v.) cũng có thể tác động tiêu cực đến niềm tin của nhà đầu tư vào hệ thống tài chính.

Lượng cung cấp stablecoin cho mỗi loại stablecoin và vốn hóa thị trường của stablecoin

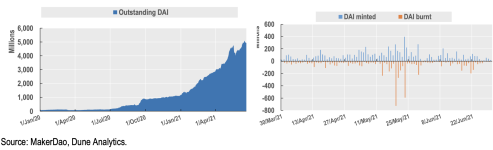

Sự phát triển của nguồn cung DAI stablecoin của MakerDao

Lượng DAI lưu hành và sự phát triển của việc phát hành và huỷ bỏ DAI

Nguồn: OECD