Stablecoin là một trong những nền tảng quan trọng nhất của DeFi, nhưng tiếc thay hiện nay chúng ta vẫn phải phụ thuộc vào các Stablecoin tập trung như USDC, USDT,… còn các Stablecoin DeFi vẫn chỉ chiếm được một phần rất nhỏ so với những anh em tập trung của nó. Liệu GHO của AAVE có thể thay đổi được hiện trạng này?

Đầu tiên, chúng ta hãy xem AAVE là gì và cách GHO stablecoin có thể cải thiện hệ sinh thái DeFi.

AAVE là gì?

Aave là một giao thức Tài chính phi tập trung (DeFi) cung cấp dịch vụ cho vay tiền điện tử và stablecoin có giá trị bằng đô la. Bất kỳ ai cũng có thể tương tác với các hợp đồng này mà không bị hạn chế, gửi một số tài sản vào quỹ dự trữ và kiếm tiền lãi được trả bởi những người sẵn sàng vay một số tài sản từ quỹ.

Ban đầu AAVE được ra mắt với tên ETHLend, Aave nhanh chóng trở thành một trong những nền tảng cho vay DeFi lớn nhất nhờ khả năng cung cấp lãi suất cho nhiều loại tiền gửi tiền điện tử trong khi phát hành các khoản vay stablecoin được thế chấp bằng tiền điện tử mà không cần bất kỳ kiểm tra tín dụng hoặc danh tính nào.

Aave được sở hữu và quản lý bởi Aave DAO, một nhóm chủ sở hữu token quản trị cho phép bỏ phiếu cho các đề xuất để xác định hướng và tương lai của giao thức và do đó hoạt động giống như một ngân hàng phi tập trung được điều hành bởi nền dân chủ cổ đông.

Vay và cho vay

Thị trường Aave v3 hiện tại có sẵn trên nhiều nền tảng như Ethereum, Arbitrum, Avalanche, Fantom, Harmony, Optimism và Polygon…

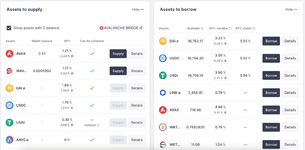

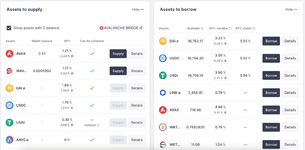

Tôi sẽ sử dụng thị trường Avalanche v3 làm ví dụ.

Bảng bên trái gồm có những tài sản có thể cung cấp cho giao thức AAVE, chúng gồm có:

Hãy lưu ý tỷ lệ tài sản thế chấp của từng tài sản và hệ số sức khỏe của bạn sau khi vay bất kỳ tài sản nào vì tài sản được cung cấp của bạn sẽ được thanh lý sau khi hệ số sức khỏe xuống còn 1.00.

GHO Stablecoin

Đề xuất đã được thông qua và GHO sẽ được bảo đảm bởi tiền gửi của người dùng trong giao thức Aave giống như cách DAI được bảo đảm bởi tiền gửi của người dùng trong Giao thức Maker.

Ban đầu, GHO sẽ chỉ khả dụng trên Ethereum, nhưng khi hệ thống đã được phát triển, cộng đồng sẽ bỏ phiếu để mở rộng sang các chuỗi khối và mạng layer 2 khác, nơi phí gas thấp hơn có thể được chấp nhận nhiều hơn.

GHO là một ví dụ về một stablecoin được bảo đảm bằng tiền điện tử. Đó là một loại stablecoin được phát hành dưới dạng các khoản vay được bảo đảm bởi tiền gửi tiền điện tử được thế chấp và hoàn toàn không giống với các stablecoin thuật toán như UST của Terra, dựa trên các thuật toán để quản lý cung và cầu thay vì hỗ trợ tài sản. Ưu điểm của thiết kế phi tập trung là nó không phụ thuộc vào tổ chức phát hành tập trung (USDC và USDT) và không thể bị đóng băng trong khi vẫn được hỗ trợ hoàn toàn bởi các loại tiền điện tử quan trọng có vốn hóa thị trường lớn.

Quan trọng nhất là nó không yêu cầu người cho vay cung cấp thanh khoản cho người đi vay, do đó giảm bớt một nút cổ chai lớn. Cho đến nay, DAI là ví dụ đáng nhớ duy nhất của thiết kế này, nhưng nó đã chứng minh tính hiệu quả và ổn định của mình nhiều lần và hầu như không co giật trong sự sụp đổ vòng xoáy tử thần của UST.

Lợi ích cho AAVE:

Có nhiều lợi thế khi Aave tạo ra một stablecoin được bảo đảm bằng tiền điện tử, đặc biệt là khả năng của Aave DAO để quản lý chính sách tiền tệ của token. Cụ thể là việc toàn bộ nguồn cung cấp GHO có thể được đem cho vay, và nó có thể phát hành GHO và tính lãi suất cho vay GHO.

Tiền lãi trả cho các khoản vay GHO sẽ được trả hoàn toàn cho Aave DAO. Nó sẽ cung cấp một nguồn thu nhập từ tiền điện tử và stablecoin này có thể được sử dụng để đầu tư vào hệ sinh thái, đổi mới các tính năng mới hoặc bảo vệ ngân quỹ của Aave.

Aave V3 cũng sẽ có thể phát hành GHO dưới dạng thanh toán lãi cho tiền gửi, do đó thanh toán cho người dùng bằng stablecoin có giá trị bằng đô la thay vì tiền điện tử dễ biến động giá.

Tùy chọn vay GHO sẽ cung cấp nhiều lựa chọn hơn cho người vay và cải thiện sự ổn định trong thời kỳ biến động cao bằng cách loại bỏ nhu cầu vay từ các nhóm stablecoin yếu kém, do đó tránh được tình trạng rút tiền ồ ạt và khủng hoảng thanh khoản sau đó.

Tokenomics của AAVE

Maker

Giao thức Maker Protocol là một trong những dapps lớn nhất trên chuỗi khối Ethereum. Được thiết kế bởi một nhóm những người đóng góp khác nhau, bao gồm các nhà phát triển trong Maker Foundation, các đối tác bên ngoài cũng như những người và tổ chức khác, đây là ứng dụng tài chính phi tập trung (DeFi) đầu tiên được áp dụng đáng kể.

Giao thức Maker được quản lý bởi những người trên khắp thế giới nắm giữ token quản trị của nó đồng, MKR. Thông qua một hệ thống quản trị khoa học liên quan đến Bỏ phiếu điều hành và Bỏ phiếu quản trị, những người nắm giữ MKR quản lý Giao thức và các rủi ro tài chính của Dai để đảm bảo tính ổn định, minh bạch và hiệu quả của nó. Một token MKR bị khóa trong hợp đồng bỏ phiếu tương đương với một phiếu bầu.

Dai stablecoin là một loại tiền điện tử phi tập trung, không thiên vị, được hỗ trợ bằng tài sản thế chấp, được neo giá mềm vào Đô la Mỹ. Dai được giữ trong ví tiền điện tử hoặc trong các nền tảng và được hỗ trợ trên Ethereum cũng như các chuỗi khối phổ biến khác.

Người dùng tạo Dai bằng cách gửi tài sản thế chấp vào Maker Vault trong Giao thức Maker. Đây là cách Dai được đưa vào lưu thông và cách người dùng tiếp cận thanh khoản. Những người khác có được Dai bằng cách mua nó từ các nhà môi giới hoặc sàn giao dịch, hoặc đơn giản bằng cách nhận nó như một phương tiện thanh toán.

Sau khi được tạo, mua hoặc nhận, Dai có thể được sử dụng theo cách giống như bất kỳ loại tiền điện tử nào khác: nó có thể được gửi cho người khác, được sử dụng làm khoản thanh toán cho hàng hóa và dịch vụ và thậm chí được giữ dưới dạng tiết kiệm thông qua một tính năng của Giao thức Maker được gọi là Tỷ lệ tiết kiệm Dai (DSR - Dai Savings Rate).

Mỗi Dai đang lưu hành đều được hỗ trợ trực tiếp bởi tài sản thế chấp dư thừa, nghĩa là giá trị của tài sản thế chấp cao hơn giá trị của khoản nợ Dai và tất cả các giao dịch Dai đều có thể xem công khai trên chuỗi khối Ethereum.

Một vấn đề với Dai là, mặc dù chúng là một stablecoin phi tập trung, nhưng hơn một nửa tài sản thế chấp của nó được tạo thành từ USDC. Điều này đặt ra rủi ro tập trung và có thể phá hỏng mục đích có một stablecoin phi tập trung, vì nó được hỗ trợ phần lớn bởi một stablecoin tập trung.

Compound

Compound là một giao thức trên chuỗi khối Ethereum tạo nên một thị trường tiền tệ, là nhóm tài sản có lãi suất thu được theo thuật toán, dựa trên cung và cầu đối với tài sản. Các nhà cung cấp tài sản tương tác trực tiếp với giao thức, kiếm được lãi suất thả nổi mà không cần phải thương lượng các điều khoản như kỳ hạn, lãi suất hoặc tài sản thế chấp với đối tác ngang hàng hoặc đối tác.

Không giống như nền tảng sàn giao dịch hoặc ngang hàng, trong đó tài sản của người dùng được khớp và cho người dùng khác mượn, giao thức Compound tổng hợp nguồn cung của từng người dùng; khi người dùng cung cấp một tài sản, nó sẽ trở thành một tài nguyên có thể thay thế được. Cách tiếp cận này mang lại tính thanh khoản cao hơn đáng kể so với cho vay trực tiếp; trừ khi mọi tài sản trên thị trường đều được vay mượn, người dùng có thể rút tài sản của họ bất kỳ lúc nào mà không cần đợi khoản vay cụ thể đáo hạn.

Compound cũng cho phép người dùng vay dễ dàng từ giao thức, sử dụng cTokens làm tài sản thế chấp, để sử dụng ở bất kỳ đâu trong hệ sinh thái Ethereum. Không giống như các giao thức ngang hàng, việc vay từ Compound chỉ yêu cầu người dùng chỉ định một tài sản mong muốn; không có điều khoản để đàm phán, ngày đáo hạn hoặc thời gian tài trợ; vay là ngay lập tức và có thể dự đoán được. Tương tự như việc cung cấp một tài sản, mỗi thị trường tiền tệ có lãi suất thả nổi, được thiết lập bởi các lực lượng thị trường, xác định chi phí đi vay cho mỗi tài sản.

Frax Finance

Frax là giao thức stablecoin thuật toán fractional-algorithmic đầu tiên. Frax là mã nguồn mở, không cần cấp phép và hoàn toàn trên chuỗi – hiện được triển khai trên Ethereum và 12 chuỗi khác. Mục tiêu cuối cùng của giao thức Frax là cung cấp một loại tiền thuật toán, phi tập trung, có khả năng mở rộng cao thay cho các tài sản kỹ thuật số có nguồn cung cố định như BTC.

Giao thức Frax được tạo thành từ 2 token, đồng tiền ổn định FRAX và token quản trị FXS. FRAX có thể được đúc với % tài sản thế chấp bằng USDC và FXS. Tại thời điểm viết bài, FRAX trị giá 88,75 xu và FXS trị giá 11,25 xu là cần thiết để đúc 1 đô la FRAX và ngược lại để đổi FRAX. Khi neo trở nên đáng tin cậy hơn, tỷ lệ tài sản thế chấp sẽ giảm xuống, dẫn đến cần nhiều FXS hơn để đúc FRAX.

Curve Finance

Curve Finance cũng đã tạo ra stablecoin của riêng họ có tên là crvUSD. Theo người sáng lập Curve, crvUSD là một stablecoin được thế chấp quá mức, tương tự như DAI và GHO. Còn dịch vụ chính của Curve là sàn giao dịch phi tập trung những chuyên về giao dịch giữa các cặp tài sản có mức biến động tỷ giá thấp như các loại Stablecoin với nhau. Đây là một lợi thế lớn của Curve khi triển khai đồng stablecoin crvUSD của riêng nó.

Kết luận

Hiện tại, stablecoin lên tới mức vốn hóa thị trường khổng lồ 154 tỷ đô la. Điều này là do tính hữu ích của chúng trong việc phòng ngừa rủi ro trước sự biến động của tiền điện tử và đóng vai trò như một phương thức thanh toán toàn cầu, nhưng chúng đã tìm thấy các trường hợp sử dụng tốt nhất của mình trong các ứng dụng cho vay/vay DeFi.

Tuy nhiên, các stablecoin lớn nhất (USDT, USDC, BUSD) được điều hành bởi các công ty tập trung được bảo đảm bởi dự trữ tiền mặt. Do đó, việc tung ra một đối thủ cạnh tranh DAI với hệ thống cho vay/vay của Aave là điều hợp lý, cả về đổi mới và chiến lược kinh doanh.

Hơn nữa, Maker Protocol thường được coi là "ngân hàng trung ương của DeFi", vì token DAI của nó hiện là stablecoin phi tập trung hàng đầu nhưng lại được hỗ trợ phần lớn bởi một stablecoin tập trung. Điều này làm cho Aave có một vị trí tốt để có khả năng trở thành Vua DeFi với GHO, tiếp tục tăng doanh thu và thị phần của họ trong hệ sinh thái.

Đầu tiên, chúng ta hãy xem AAVE là gì và cách GHO stablecoin có thể cải thiện hệ sinh thái DeFi.

AAVE là gì?

Aave là một giao thức Tài chính phi tập trung (DeFi) cung cấp dịch vụ cho vay tiền điện tử và stablecoin có giá trị bằng đô la. Bất kỳ ai cũng có thể tương tác với các hợp đồng này mà không bị hạn chế, gửi một số tài sản vào quỹ dự trữ và kiếm tiền lãi được trả bởi những người sẵn sàng vay một số tài sản từ quỹ.

Ban đầu AAVE được ra mắt với tên ETHLend, Aave nhanh chóng trở thành một trong những nền tảng cho vay DeFi lớn nhất nhờ khả năng cung cấp lãi suất cho nhiều loại tiền gửi tiền điện tử trong khi phát hành các khoản vay stablecoin được thế chấp bằng tiền điện tử mà không cần bất kỳ kiểm tra tín dụng hoặc danh tính nào.

Aave được sở hữu và quản lý bởi Aave DAO, một nhóm chủ sở hữu token quản trị cho phép bỏ phiếu cho các đề xuất để xác định hướng và tương lai của giao thức và do đó hoạt động giống như một ngân hàng phi tập trung được điều hành bởi nền dân chủ cổ đông.

Vay và cho vay

Thị trường Aave v3 hiện tại có sẵn trên nhiều nền tảng như Ethereum, Arbitrum, Avalanche, Fantom, Harmony, Optimism và Polygon…

Tôi sẽ sử dụng thị trường Avalanche v3 làm ví dụ.

Bảng bên trái gồm có những tài sản có thể cung cấp cho giao thức AAVE, chúng gồm có:

- AVAX

- WAVAX

- sAVAX

- DAI

- USDC

- USDT

- AAVE

- LINK

- WBTC

- WETH

- DAI

- USDC

- USDT

- LINK

- AVAX

- WBTC

- WETH

Hãy lưu ý tỷ lệ tài sản thế chấp của từng tài sản và hệ số sức khỏe của bạn sau khi vay bất kỳ tài sản nào vì tài sản được cung cấp của bạn sẽ được thanh lý sau khi hệ số sức khỏe xuống còn 1.00.

GHO Stablecoin

Đề xuất đã được thông qua và GHO sẽ được bảo đảm bởi tiền gửi của người dùng trong giao thức Aave giống như cách DAI được bảo đảm bởi tiền gửi của người dùng trong Giao thức Maker.

Ban đầu, GHO sẽ chỉ khả dụng trên Ethereum, nhưng khi hệ thống đã được phát triển, cộng đồng sẽ bỏ phiếu để mở rộng sang các chuỗi khối và mạng layer 2 khác, nơi phí gas thấp hơn có thể được chấp nhận nhiều hơn.

GHO là một ví dụ về một stablecoin được bảo đảm bằng tiền điện tử. Đó là một loại stablecoin được phát hành dưới dạng các khoản vay được bảo đảm bởi tiền gửi tiền điện tử được thế chấp và hoàn toàn không giống với các stablecoin thuật toán như UST của Terra, dựa trên các thuật toán để quản lý cung và cầu thay vì hỗ trợ tài sản. Ưu điểm của thiết kế phi tập trung là nó không phụ thuộc vào tổ chức phát hành tập trung (USDC và USDT) và không thể bị đóng băng trong khi vẫn được hỗ trợ hoàn toàn bởi các loại tiền điện tử quan trọng có vốn hóa thị trường lớn.

Quan trọng nhất là nó không yêu cầu người cho vay cung cấp thanh khoản cho người đi vay, do đó giảm bớt một nút cổ chai lớn. Cho đến nay, DAI là ví dụ đáng nhớ duy nhất của thiết kế này, nhưng nó đã chứng minh tính hiệu quả và ổn định của mình nhiều lần và hầu như không co giật trong sự sụp đổ vòng xoáy tử thần của UST.

Lợi ích cho AAVE:

Có nhiều lợi thế khi Aave tạo ra một stablecoin được bảo đảm bằng tiền điện tử, đặc biệt là khả năng của Aave DAO để quản lý chính sách tiền tệ của token. Cụ thể là việc toàn bộ nguồn cung cấp GHO có thể được đem cho vay, và nó có thể phát hành GHO và tính lãi suất cho vay GHO.

Tiền lãi trả cho các khoản vay GHO sẽ được trả hoàn toàn cho Aave DAO. Nó sẽ cung cấp một nguồn thu nhập từ tiền điện tử và stablecoin này có thể được sử dụng để đầu tư vào hệ sinh thái, đổi mới các tính năng mới hoặc bảo vệ ngân quỹ của Aave.

Aave V3 cũng sẽ có thể phát hành GHO dưới dạng thanh toán lãi cho tiền gửi, do đó thanh toán cho người dùng bằng stablecoin có giá trị bằng đô la thay vì tiền điện tử dễ biến động giá.

Tùy chọn vay GHO sẽ cung cấp nhiều lựa chọn hơn cho người vay và cải thiện sự ổn định trong thời kỳ biến động cao bằng cách loại bỏ nhu cầu vay từ các nhóm stablecoin yếu kém, do đó tránh được tình trạng rút tiền ồ ạt và khủng hoảng thanh khoản sau đó.

Tokenomics của AAVE

- Tổng cung: 16 triệu

- 13 triệu trả cho chủ sở hữu token LEND

- 3 triệu được phân bổ cho dự trữ hệ sinh thái AAVE

Maker

Giao thức Maker Protocol là một trong những dapps lớn nhất trên chuỗi khối Ethereum. Được thiết kế bởi một nhóm những người đóng góp khác nhau, bao gồm các nhà phát triển trong Maker Foundation, các đối tác bên ngoài cũng như những người và tổ chức khác, đây là ứng dụng tài chính phi tập trung (DeFi) đầu tiên được áp dụng đáng kể.

Giao thức Maker được quản lý bởi những người trên khắp thế giới nắm giữ token quản trị của nó đồng, MKR. Thông qua một hệ thống quản trị khoa học liên quan đến Bỏ phiếu điều hành và Bỏ phiếu quản trị, những người nắm giữ MKR quản lý Giao thức và các rủi ro tài chính của Dai để đảm bảo tính ổn định, minh bạch và hiệu quả của nó. Một token MKR bị khóa trong hợp đồng bỏ phiếu tương đương với một phiếu bầu.

Dai stablecoin là một loại tiền điện tử phi tập trung, không thiên vị, được hỗ trợ bằng tài sản thế chấp, được neo giá mềm vào Đô la Mỹ. Dai được giữ trong ví tiền điện tử hoặc trong các nền tảng và được hỗ trợ trên Ethereum cũng như các chuỗi khối phổ biến khác.

Người dùng tạo Dai bằng cách gửi tài sản thế chấp vào Maker Vault trong Giao thức Maker. Đây là cách Dai được đưa vào lưu thông và cách người dùng tiếp cận thanh khoản. Những người khác có được Dai bằng cách mua nó từ các nhà môi giới hoặc sàn giao dịch, hoặc đơn giản bằng cách nhận nó như một phương tiện thanh toán.

Sau khi được tạo, mua hoặc nhận, Dai có thể được sử dụng theo cách giống như bất kỳ loại tiền điện tử nào khác: nó có thể được gửi cho người khác, được sử dụng làm khoản thanh toán cho hàng hóa và dịch vụ và thậm chí được giữ dưới dạng tiết kiệm thông qua một tính năng của Giao thức Maker được gọi là Tỷ lệ tiết kiệm Dai (DSR - Dai Savings Rate).

Mỗi Dai đang lưu hành đều được hỗ trợ trực tiếp bởi tài sản thế chấp dư thừa, nghĩa là giá trị của tài sản thế chấp cao hơn giá trị của khoản nợ Dai và tất cả các giao dịch Dai đều có thể xem công khai trên chuỗi khối Ethereum.

Một vấn đề với Dai là, mặc dù chúng là một stablecoin phi tập trung, nhưng hơn một nửa tài sản thế chấp của nó được tạo thành từ USDC. Điều này đặt ra rủi ro tập trung và có thể phá hỏng mục đích có một stablecoin phi tập trung, vì nó được hỗ trợ phần lớn bởi một stablecoin tập trung.

Compound

Compound là một giao thức trên chuỗi khối Ethereum tạo nên một thị trường tiền tệ, là nhóm tài sản có lãi suất thu được theo thuật toán, dựa trên cung và cầu đối với tài sản. Các nhà cung cấp tài sản tương tác trực tiếp với giao thức, kiếm được lãi suất thả nổi mà không cần phải thương lượng các điều khoản như kỳ hạn, lãi suất hoặc tài sản thế chấp với đối tác ngang hàng hoặc đối tác.

Không giống như nền tảng sàn giao dịch hoặc ngang hàng, trong đó tài sản của người dùng được khớp và cho người dùng khác mượn, giao thức Compound tổng hợp nguồn cung của từng người dùng; khi người dùng cung cấp một tài sản, nó sẽ trở thành một tài nguyên có thể thay thế được. Cách tiếp cận này mang lại tính thanh khoản cao hơn đáng kể so với cho vay trực tiếp; trừ khi mọi tài sản trên thị trường đều được vay mượn, người dùng có thể rút tài sản của họ bất kỳ lúc nào mà không cần đợi khoản vay cụ thể đáo hạn.

Compound cũng cho phép người dùng vay dễ dàng từ giao thức, sử dụng cTokens làm tài sản thế chấp, để sử dụng ở bất kỳ đâu trong hệ sinh thái Ethereum. Không giống như các giao thức ngang hàng, việc vay từ Compound chỉ yêu cầu người dùng chỉ định một tài sản mong muốn; không có điều khoản để đàm phán, ngày đáo hạn hoặc thời gian tài trợ; vay là ngay lập tức và có thể dự đoán được. Tương tự như việc cung cấp một tài sản, mỗi thị trường tiền tệ có lãi suất thả nổi, được thiết lập bởi các lực lượng thị trường, xác định chi phí đi vay cho mỗi tài sản.

Frax Finance

Frax là giao thức stablecoin thuật toán fractional-algorithmic đầu tiên. Frax là mã nguồn mở, không cần cấp phép và hoàn toàn trên chuỗi – hiện được triển khai trên Ethereum và 12 chuỗi khác. Mục tiêu cuối cùng của giao thức Frax là cung cấp một loại tiền thuật toán, phi tập trung, có khả năng mở rộng cao thay cho các tài sản kỹ thuật số có nguồn cung cố định như BTC.

Giao thức Frax được tạo thành từ 2 token, đồng tiền ổn định FRAX và token quản trị FXS. FRAX có thể được đúc với % tài sản thế chấp bằng USDC và FXS. Tại thời điểm viết bài, FRAX trị giá 88,75 xu và FXS trị giá 11,25 xu là cần thiết để đúc 1 đô la FRAX và ngược lại để đổi FRAX. Khi neo trở nên đáng tin cậy hơn, tỷ lệ tài sản thế chấp sẽ giảm xuống, dẫn đến cần nhiều FXS hơn để đúc FRAX.

Curve Finance

Curve Finance cũng đã tạo ra stablecoin của riêng họ có tên là crvUSD. Theo người sáng lập Curve, crvUSD là một stablecoin được thế chấp quá mức, tương tự như DAI và GHO. Còn dịch vụ chính của Curve là sàn giao dịch phi tập trung những chuyên về giao dịch giữa các cặp tài sản có mức biến động tỷ giá thấp như các loại Stablecoin với nhau. Đây là một lợi thế lớn của Curve khi triển khai đồng stablecoin crvUSD của riêng nó.

Kết luận

Hiện tại, stablecoin lên tới mức vốn hóa thị trường khổng lồ 154 tỷ đô la. Điều này là do tính hữu ích của chúng trong việc phòng ngừa rủi ro trước sự biến động của tiền điện tử và đóng vai trò như một phương thức thanh toán toàn cầu, nhưng chúng đã tìm thấy các trường hợp sử dụng tốt nhất của mình trong các ứng dụng cho vay/vay DeFi.

Tuy nhiên, các stablecoin lớn nhất (USDT, USDC, BUSD) được điều hành bởi các công ty tập trung được bảo đảm bởi dự trữ tiền mặt. Do đó, việc tung ra một đối thủ cạnh tranh DAI với hệ thống cho vay/vay của Aave là điều hợp lý, cả về đổi mới và chiến lược kinh doanh.

Hơn nữa, Maker Protocol thường được coi là "ngân hàng trung ương của DeFi", vì token DAI của nó hiện là stablecoin phi tập trung hàng đầu nhưng lại được hỗ trợ phần lớn bởi một stablecoin tập trung. Điều này làm cho Aave có một vị trí tốt để có khả năng trở thành Vua DeFi với GHO, tiếp tục tăng doanh thu và thị phần của họ trong hệ sinh thái.